编者按:本文来自微信公众号“思想钢印”(ID:sxgy9999),作者 人神共奋,36氪经授权发布。

股民见面,免不了用自己的案例“相互切磋”一下,拿出来的案例无非几种:

短时间内快速上涨的;

“分”级准确逃顶抄底的;

在大跌前“分钟”级择时成功的;

连续换股成功的……

相反,很少有人以“这个月持有茅台,涨了5%”作为案例,后者难度系数看上去实在太低。

如果炒股是体操比赛打分制,这些“骚操作”自然都是10分,个个是股神,但细数真正的股神,总是有大量的“平庸操作”,让人无力吐槽。

有一次,我跟一位擅长围棋的朋友讨论这个现象,朋友推荐我一篇分析2016年“围棋人机大战”的文章,让我更深刻地领悟到在投资中“平庸操作”的意义。

话题回到当年“阿尔法狗”大战李世石,盘中,解说员们屡次用轻蔑的口吻评价“阿尔法狗”又是一手“俗手”,当然,结果我们也知道了,阿尔法狗4战3胜,而且每次都小胜即可。

俗手,是指无新意的围棋下法。俗手跟“错着”不同,后者是指计算错误导致重大损失,“俗手”是低水平的棋手常常下出的笨棋,最常见的是把可以争一争的棋型走“死”。

在大师级的较量中,几乎很少有俗手,所以才会引发解说员的嘲笑,但为什么程序常常下俗手呢?

作为一个无感情的程序,“阿尔法狗”每走一步都要预测对手下一步落子位置的概率,以及每一种可能造成的全盘胜负概率的变化。而在某些情况下,某一种下法的对方下一步棋的可能性非常多,其计算量过大时,“阿尔法狗”的俗手是策略的一部分,在满足最终胜率的前提下,牺牲某一步的落子质量,来降低棋型的计算复杂度。

假如我们把棋型的计算复杂度分为10个级别,1是最容易,10是最难,假定当时李世石一类的人类绝顶高手能计算的最高复杂度是5级,而“阿尔法狗”通过大量的机器学习,能力可达7级。

如果当前棋型的计算复杂度为9级,因为大大超过了人类对复杂度的理解,所以人类的理解仍然是5级,仍然想绞尽脑汁地去完成这个“不可能的任务”,就会在模糊的估计中不断犯错,而人类高手在复杂棋局中的比拼,就看谁犯的错误不那么致命。

但计算机有自己的办法,超过7级的复杂度,系统内部会预警:计算量太大,将要超时,必须降低复杂度。方法就是用“俗手”固定某一块地的棋型(人类的理解就是牺牲落子质量),强行把棋型的复杂度降低到7级,此时仍然高于人类的理解,但计算机已能从容应对。

道理有点类似于《天龙八部》中虚竹破“珍珑局”,自填一气后,“天地一宽,既不必顾念这大块白棋的死活,更不再有自己白棋处处掣肘,反而腾挪自如,不如以前这般进退维谷了”

被棋友们津津乐道的阿尔法狗自我对弈的第二盘,盘中放弃大龙,反败为胜,即是此策略的典型棋局。

这就是“阿尔法狗”四大策略之一的“快速走子(Fast rollout)”,在满足胜率的前提下,牺牲走棋质量,将决策速度提高1000倍。

下棋的结果就是三个,赢、平或输。阿尔法狗几乎每一局都是小胜,一开始大家觉得这是双方棋力差不多的表现,但时间长了,大家才琢磨过来,这才是实力悬殊的降维打击啊——只要满足胜率,什么棋都可以走。

但人类对于胜负的理解就太多了:狂胜、大胜、胜、小胜、平、惜败、败、大败、惨败……,还有转败为胜、大意失荆州,帽子戏法……

人类把胜败搞得这么复杂,恰恰是因为知道自己计算的精确性不那么强,试图积累更多的优势去稳操胜券,结果就有了相当的不确定性。不确定性让比赛充满悬念,观众是满意了,但对于选手却不是一件好事。

人类的下棋策略有其不得已之处,但一定程度上也是人类高估了自己的判断力,所以在同样有一定博弈成分的股票投资中,在面对过多不确定性因素时,以“俗手”降低某些不确定性,以节省资源和时间做更好把握的机会,这也是一种Fast rollout策略。

比较一下下面两个机会,哪一个更值得争取:

A:三年连续收益10%,概率为80%的机会

B:一年收益20%,概率为80%的机会

前者的机会,经过复利和概率加权测算为,三年总的内在收益率为26.5%。

后者转化为三年进行分析,因为每一年都要以80%的概率重新寻找机会,实际上,三年总的内在收益率为37.2%。

看上去,还是后者的收益更高。但问题没那么简单,市场的机会是不均衡的,80%的概率是基于当前条件下的测算,包括市场位置、主题风格等。当你实现了第一个20%之后,找到下一个20%的机会时,其概率就未必是80%了,它是基于未来的条件测算的,而当下的条件演变为未来的条件,要经过相当复杂的预测,其计算难度会出现指数级增长。

而且,前者的假定研究已经结束,而后者还有两次研究,成本显然更高。

以人脑的计算能力,其实很难判断这两个机会,到底谁更值得争取。也许未来的量化投资基于某些因子组合的复杂策略可以计算,但现在显然不行。

所以,这两类机会可以进行一个持仓组合,一定比例的“三年连续收益10%”和“一年20%”的组合。

组合的比例,理论上说,你的股池规模越大,越可能在一年后继续能找到20%增长80%的概率的股票,所以散户的持仓理应更偏向前者,研究能力更强的机构理应更偏向后者。

但实际上,散户通常易被数字吸引,又习惯于高估自己的研究能力,喜欢更多比例地配置“一年20%”的品种;而很多基金规模太大,找不到足够的“一年20%”的品种,被迫超比例的持有“三年连续收益10%”。

在投资中,只要有弱点,就会有对手利用你的弱点赚钱。而基于人类无法克服的弱点的真正可怕的对手,是“阿尔法狗”的同类——量化投资。

从2015年开始,国内的量化基金开始发展,特别是在2018年的熊市,收益超过大部分主动型基金和指数基金。

我们平常都说,价值投资赚的是企业成长的钱,技术分析赚的是对手口袋里的钱,那么,量化到底是在赚谁的钱呢?

我刚入股市的1996年,用均线、KDJ、MACD一类的简单技术指标就能获得不错的收益,机会也比较多。

到了后来,必须要用多个技术指标相结合,机会出现的频率也大大降低,只有扩大股池才能实现收益,而且一个方法用一段时间就失灵了,还要寻找新的方法。

技术分析是一种基于行为的博弈,是一种对当前数据的基于概率的分析与判断,先天缺陷就是策略用得人多了就会失灵,复杂性需要不断加深,一旦深到人脑无法处理,必然会被量化投资打败。

技术分析天然适合量化投资,所以国内目前的量化策略,大部分都是以技术分析为主,那么它们赚的就是同为“技术派”的钱,所以这几年,你是不是感受身边的技术派高手越来越少了?

为什么国内现在基于基本面的量化策略并不多呢?正是因为价值分析有一些天然的“朴素主义”倾向,使其分析集中在目前无法被量化的“商业模式”“护城河”“管理能力”分析上,这是人类的优势领域。

而在交易上,价值投资又强调多看少动,有限的几个基本面指标的计算量并不大,导致量化策略能赚到价值投资者的钱不如技术派多。

所以价值分析者应该恪守“Less Is More”的原则,严格地将分析的复杂性控制在自己可以掌握的范围内,而不是轻易跑到对手的主场。

最典型的越界就是判断指数涨跌的“择时策略”。

在所有的技术分析中,对指数的判断最复杂,因为影响指数的因素相比影响个股的因素,是指数级的增长。经常用的人会发现,它常常跟“择股策略”相冲突,大大增加了系统的复杂性。

这就相当于放弃武器跟野兽肉搏。

最后总结一下:

一般投资者的策略是:设定好自己可以接受的风险,在这个前提下,追求风险收益比的最大化。

这个策略的看上去非常完美,可一旦遇到复杂到人脑无法计算的机会,我们就容易受高收益的诱惑而强行判断。

“阿尔法狗”的策略是:定下“至少赢一目”的小胜策略,在保持能让目前盘面维持在一个较高胜率的前提下,判断对手下一步棋位置的概率,如果计算资源仍然不够,就用“俗手”降低计算的复杂程度。

这个策略转换成投资策略是:先预设一个收益目标,比如15%,再搜索达到这个条件的各种资产组合,选择概率更高的执行交易。在价格发生变化时,通过对赔率的综合计算,不断调整标的的品种和比例,使一年的滚动收益率不断处于15%的水平。

这两种策略的最大区别在于,人类的最佳思维是在确定的风险收益比中,不断追求更高的收益率;程序的最理想状态(只是根据阿尔法狗的推想,并非现在的量化策略),是在确定的收益率下,不断追求更高的确定性。

该文章来源互联网,如有侵权请联系删除

相关文章

相关图集

- 以军袭击黎巴嫩首都住宅楼 已致4死23伤

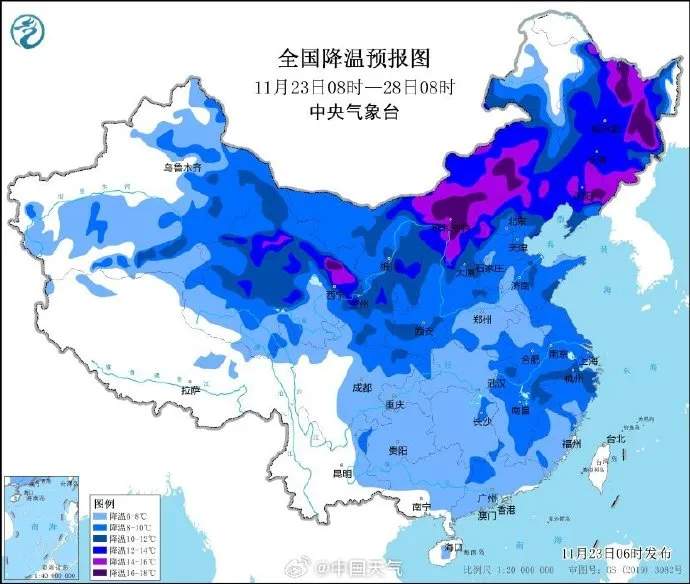

- 降温超16℃ 今冬首场寒潮携暴雪来袭!将影响超25省份

- 一线城市全部取消普宅和非普宅标准 房市将有哪些变化?

- 已抓获5.3万余人!警方打击缅北电诈犯罪行动重要战果回顾

- AI辅助诊断首次被列入!国家医保局解读17批价格立项

- 最高法:对重大恶性犯罪 必须依法从严从重惩处

- 让收费更规范 看价格项目“一张表”如何带你明明白白就医

- 电动自行车上路有了“新标准” 以旧换新怎么换?

热门推荐

- 八卦娱乐

- 社会图库

- 探索图库

- 热点新闻

热门图片

- 热点新闻

- 大话社区

- 图片报道

- 1以军袭击黎巴嫩首都住宅楼 已致4死23伤

- 2降温超16℃ 今冬首场寒潮携暴雪来袭!将影响超25省份

- 3一线城市全部取消普宅和非普宅标准 房市将有哪些变化?

- 4已抓获5.3万余人!警方打击缅北电诈犯罪行动重要战果回顾

- 5AI辅助诊断首次被列入!国家医保局解读17批价格立项

- 6最高法:对重大恶性犯罪 必须依法从严从重惩处

- 7让收费更规范 看价格项目“一张表”如何带你明明白白就医

- 8电动自行车上路有了“新标准” 以旧换新怎么换?

- 9俄罗斯“进步MS-29”货运飞船与国际空间站对接

- 10加强矛盾纠纷化解、维护社会安全稳定 司法部强调“六要”

- 11-40℃到60℃都能稳定工作 无人机动力电源获新突破

- 1210部门发文强保障,将给3亿农民工带来哪些新变化?

- 13多次故意冲撞石山舰!中国海警:抓获17人

- 14航展“大明星”签下百亿订单 更多飞机将装上“中国心”

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?