文 | 黄绎达

编辑 | 郑怀舟

近两年来,疫情是驱动医药板块行情走势的核心因素之一,疫情相关的投资主题基本都是热点中的热点,因此也涌现了不少因抗疫而短期暴涨的大牛股,典型如英科医疗、九安医疗、以岭药业等。

在疫情相关的众多投资主题中,小分子抗新冠病毒药物(以下简称:小分子药)一直是市场关注的热点,无论是研发还是生产,亦或是监管,一有利多消息释放,市场几乎每次都会给出正向反馈。

比如,凯莱英在2021年11月接连公告披露了两笔巨额订单,市场普遍猜测这两笔订单正是生产辉瑞的小分子药Paxlovid。受该消息刺激,之前还在高位调整的凯莱英股价,短时间内直接站上了历史高位532.49元/股,类似的例子还有不少。

图1:凯莱英(002821.SZ)股价走势 资料来源:wind,36氪

市场之所以会给小分子药这么高的预期,主要在于抗疫需求巨大,尤其是海外,这就使得小分子药的业绩确定性极高。而关于小分子药本身,具有运输存储限制少,同时大多给药方便等特点,目前已知的品种多数是口服,更关键的则是适应症通常针对新冠肺炎轻症。

目前,流行的毒株以omicron为主,其严重性与进展速度均较最初的野生株有明显下降,故而对确诊病患的治疗主要集中在轻症阶段,而且疫情仍旧在全球范围传播,由此催生了对小分子药的巨量需求,相关企业的短期业绩得以保障。

上升到宏观层面,疫情这两年来极大的伤害了全球经济的运行,越早终结疫情,就越有利于经济复苏,而小分子药在终结疫情的过程中将起到关键作用。那么,小分子药的研发/商业化进展,将在一定程度上影响经济修复的预期与节奏。

因此,小分子药于企业是短中期业绩动能,而终结疫情、经济复苏将大幅改善市场对权益资产的预期,地位如斯市场自然给出了高溢价。

药企/科研机构对小分子药的研发,并非因为疫情的突然爆发而临时上马、从无到有,老药新用的开发策略反而是主流。

这主要得益于当代制药行业武备充足,在长期的技术积淀下,药企/科研机构拥有数量庞大的化合物库。针对SARS、MERS等冠状病毒的长期研究,也为小分子药的研发与筛选提供了经验。

因此,即便在不合成新化合物的情况下,库中就已经存在大量的化合物可做为抗新冠药物的潜在候选者,典型如吉利德科学的瑞德西韦、默沙东的莫纳匹拉韦(M药)等。药效可由药理与临床数据来佐证,而大致了解新冠病毒的结构,则可以更好的理解药效上的差异。

新冠病毒是目前已知最大的RNA病毒之一,病毒颗粒的结构包含了基因组(RNA链条)与四种主要的结构蛋白,即刺突蛋白(S)、膜蛋白(M)、包膜蛋白(E)和核衣壳蛋白(N)。这里面,与感染相关的S蛋白是RNA、DNA等基因工程路径新冠疫苗的最主要靶点。

新冠病毒颗粒结构 资料来源:CAS

其实,在新冠病毒基因组中,不仅包含了编码上述结构蛋白的遗传信息,也包含了编码十几种非结构蛋白的遗传信息,这些非结构性蛋白在病毒的成熟、增值等过程中起到关键作用。

其中,与病毒增值相关的RNA依赖性RNA聚合酶(RdRp)和3CL蛋白酶(3CL)是目前小分子抗病毒药的主流靶点。

说到RdRp,这是RNA病毒上都存在一类蛋白,是病毒基因组复制、转录的关键,而针对RdRp的抗病毒药物 - RdRp抑制剂在药理上并非如其名能够抑制该蛋白的活性,而是通过“欺骗”它来终止病毒基因组的复制。

关于RNA的结构,基本构成单位是核苷酸,简单地说RNA是由众多核苷酸按前后次序连接成的一条单链,RdRp的功能正是将一个一个的核苷酸按遗传信息的次序“穿”成了链。再看RdRp抑制剂,这是一类核苷类似物,即在结构上高度近似核苷酸。

所以,RdRp抑制剂的作用机制,是在RdRp催化病毒RNA复制的时候,RdRp抑制剂“装作”核苷酸“骗过”RdRp被“穿”到正在复制的RNA链条上,但由于结构上设计的特殊修饰,使得后面的核苷酸无法再与之成链,这时候的RdRp的抑制剂就像楔子一样卡在正在延长的核酸链条上,由此终止了这次病毒RNA的复制。

由于RdRp抑制剂直接针对RNA聚合酶,这类酶是RNA病毒的增殖的必要条件,所以出自核苷类似物设计思路的药品具有一定广谱抗病毒性。因此,在2020年疫情爆发的初期,不少同类型抗病毒药被拿来做小分子药的候选者,其中还包括不少抗艾药。

经历了大浪淘沙,不少候选者已被临床证明效果不明显或者无效。最终,RdRp抑制剂留下的几个典型代表有:吉利德科学的瑞德西韦、默沙东的M药、君实生物的VV-116等。提到的这三个品种,目前已在中国以外的部分地区获批上市。

3CL蛋白酶的功能不似RdRp那般直接、好理解,在功能上可以将其看做一把“剪刀”,至于要裁剪什么,又要回到新冠病毒的基因组遗传信息构成上。

新冠病毒的基因组包含编码结构蛋白和功能蛋白的遗传信息,其中一部分功能蛋白,比如与病毒增殖相关的RdRp、解旋酶等,并非由病毒基因组直接编码。

这部分功能蛋白产生的过程,是先翻译出由病毒直接编码的前体蛋白(多聚蛋白),然后翻译得到的前体蛋白作为底物,再由3CL蛋白酶剪裁出病毒复制所需要的一部分功能蛋白。

因此,以3CL为靶点的药物可以抑制3CL蛋白酶的活性,让这把“魔术剪刀”失去功能,病毒也就得不到复制所需的功能蛋白,从而起到了阻止病毒复制的作用。

众所周知,病毒基因组突变的概率较高,会直接影响到成药的效果。比如,与感染相关的S蛋白的突变,导致了疫苗保护率的下降,而S蛋白的几次重大突变形成的Delta、Omicron等毒株,是近2年中疫情在全球范围内反复的生物学基础。

根据目前的研究成果可知,新冠病毒3CL蛋白酶突变概率相比S蛋白要低的多,靶点蛋白结构的相对稳定保障了药物功能的持续稳定。由于3CL蛋白酶催化产生病毒功能蛋白的机制在SARS、MERS等冠状病毒中普遍存在,对冠状病毒的长期研究也证实了上述观点。

安全性方面,新冠病毒3CL蛋白酶与人类类似功能蛋白酶的同源性较低,所以当药物进入人体后,大概率不会干扰人体自身蛋白酶的功能,3CL抑制剂因此相对安全。

目前,最重磅的3CL抑制剂莫过于辉瑞Paxlovid(P药),而P药却是复方制剂,不仅包含了3CL抑制剂奈玛特韦,还包含抗逆转录病毒药物利托那韦。

在该方案中,利托那韦的核心功能不是抗病毒,主要是抑制人体一些能够分解奈玛特韦的蛋白酶活性,减慢其代谢速度,从而可以维持单位时间内奈玛特韦在血液中的浓度,延长单位剂量发挥抗病毒效果的时间。

除P药外,目前进展比较快的3CL抑制剂有盐野义的S-217622,在日本针对轻症的临床实验已经推进到3期;前沿生物的FB2001,已获批了2/3期临床,是国内进展最快的品种;先声药业与上海药物所合作研发的SIM0417正在临床1期。其他,如君实生物、歌礼制药、众生药业等的3CL抑制剂,还都处于临床前阶段。

无论是RdRp抑制剂还是3CL抑制剂,小分子药到目前还尚未出现制霸全球的品种,格局上依然是百花齐放,核心原因还是在于研究进展,大部分的药品还没有广泛的获批上市。至于未来谁会胜出,药效通常是第一考量。

目前的针对小分子药的临床大都是非头对头实验,且在临床实验条件不同的情况下,横向对比临床数据后的结果可能相对有失公允。但根据已有数据,3CL抑制剂的临床数据略好于RdRp抑制剂,市场因此也对3CL抑制剂抱有较高的预期。

从药理来看,3CL抑制剂的生化反应特异性可能高于RdRp抑制剂,所以在失去了广谱抗病毒性的同时,换来了更高的反应效率,尤其是复方制剂的P药中利用利托那韦来延长药效,由此做出了更漂亮的临床数据。

即便如此,目前也还没有出现在临床数据上具有压倒性优势的品种,尤其是当下的流行株已不是最初令人胆寒的野生株,而是严重性与进展速度均大幅下降的Omicron,在药效无法拉开明显差距的情况下,先发优势与商业化推进就成为了核心看点。

先发优势主要看临床进展,在疫情尚未终结时,需求始终强劲,所以在全球多地越早获批上市就能占据越多的市场份额。所以,临床进展最快的那几家药企,在资本市场上获得了更高的溢价。

而后来者也并非没有机会,定价策略是争取市场的关键。辉瑞的P药已在国内获批上市,一个疗程的定价为2300元,价格着实不低。当后来者获批上市,届时采用低价策略,不失为夺回市场的一个有效手段。

在商业化推进中,当需求保持强劲,合规产能的关键程度甚至领先于先发优势。从目前已掌握的信息来看,几大国际龙头的产能远不足以满足现在的需求,所以它们选择借助CDMO来放大生产。

因此,这对介入小分子药生产的CDMO企业是确定性极高的短期机会。通常以CDMO的收费模式,会按一次性订单来承接一定量相关生产,由此保障了短期业绩。

对于这类企业的投资,除了财报披露的业绩阶段性确认外,公告小分子药相关的大订单后,市场通常会迅速price in这些订单贡献的业绩,从而影响投资节奏。

对于小分子药在研企业的投资,赌临床的风险相对较高,中期数据的披露也会扰动投资节奏。典型如开拓药业,去年年末由其研发的小分子药普克鲁胺临床数据不及预期,12月28日股价单日暴跌超过80%;今年4月6日在公布了普克鲁胺积极的临床数据后,盘中一度暴涨超过200%。

开拓药业(9939.HK)股价走势 资料来源:wind,36氪

不谈临床数据本身,市场的迷惑行为亦说明不少投资者对药品研发的高风险性认识不够,而不理智的结果则更多是出于投机。临床3期的结果无法预知,药品销售也有一定的周期,所以从价值角度出发,当重磅品种确认3期数据达到终点后再入场,通常并不晚。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪财经

该文章来源互联网,如有侵权请联系删除

相关文章

相关图集

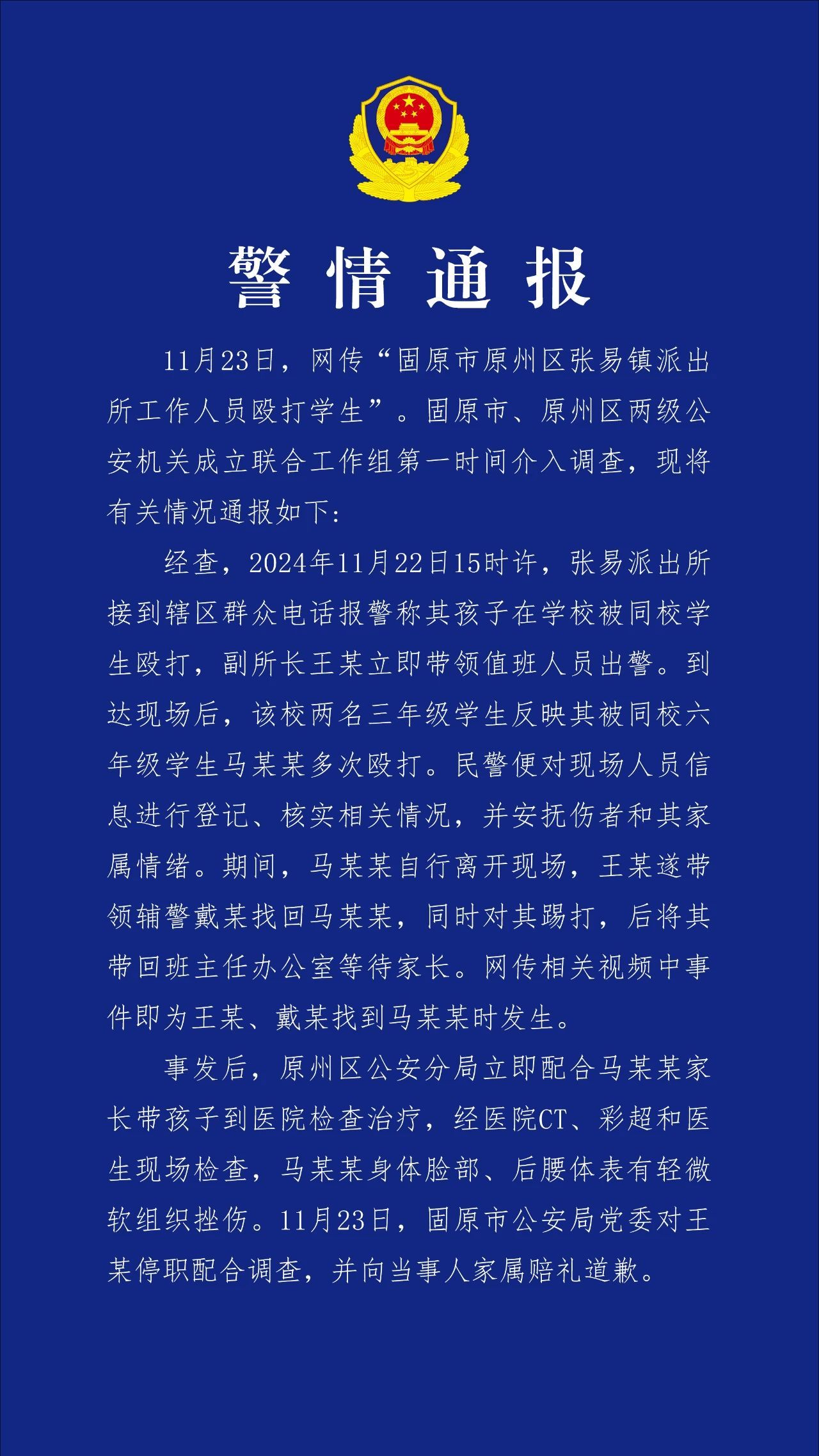

- 宁夏固原派出所工作人员殴打学生 警方通报:撤销行政职务

- 针对网络平台算法典型问题治理,专项行动来了

- 第147次中老缅泰湄公河联合巡逻执法行动圆满结束

- 国家税务总局:12月1日起全国推广应用数字化电子发票

- 污蔑民警“违规操作”,还有错别字!这些谣言必罚

- 应对雨雪天气 首都机场提前调整部分航班时刻

- 寒潮预警升至黄色 最低气温0℃线将抵达苏皖北部至河南南部一带

- 以军袭击黎巴嫩首都住宅楼 已致4死23伤

热门推荐

- 探索图库

- 八卦娱乐

- 男人世界

- 热点新闻

热门图片

- 热点新闻

- 大话社区

- 图片报道

- 1宁夏固原派出所工作人员殴打学生 警方通报:撤销行政职务

- 2针对网络平台算法典型问题治理,专项行动来了

- 3第147次中老缅泰湄公河联合巡逻执法行动圆满结束

- 4国家税务总局:12月1日起全国推广应用数字化电子发票

- 5污蔑民警“违规操作”,还有错别字!这些谣言必罚

- 6应对雨雪天气 首都机场提前调整部分航班时刻

- 7寒潮预警升至黄色 最低气温0℃线将抵达苏皖北部至河南南部一带

- 8以军袭击黎巴嫩首都住宅楼 已致4死23伤

- 9降温超16℃ 今冬首场寒潮携暴雪来袭!将影响超25省份

- 10一线城市全部取消普宅和非普宅标准 房市将有哪些变化?

- 11已抓获5.3万余人!警方打击缅北电诈犯罪行动重要战果回顾

- 12AI辅助诊断首次被列入!国家医保局解读17批价格立项

- 13最高法:对重大恶性犯罪 必须依法从严从重惩处

- 14让收费更规范 看价格项目“一张表”如何带你明明白白就医

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?