编者按:本文来自微信公众号“智东西”(ID:zhidxcom),作者:智东西内参,36氪经授权发布。

根据中国信通院数据,5月国内手机市场总体出货量3375.9万部, 环比-19.10%, 同比-11.84%, 在4月同比正增长后再次出现下跌;前5月国内手机市场总体出货量12,444.0万部, 同比-18.00%; 随着疫情减弱,对比一季度疫情影响承压, 二季度将显著好转。

本期的智能内参,我们推荐中信证券公司的研究报告《 智能手机2020年5月跟踪月报 》,揭秘5月全球手机市场状况。

本期内参来源:中信证券

原标题:《智能手机2020年5月跟踪月报》

作者:张若海 徐涛 胡叶倩雯 苗丰

据中国信通院数据,2020年5月国内手机市场总体出货量3375.9万部,环比-19.10%,同比-11.84%,在4月同比正增长后再次出现下跌;前5月国内手机市场总体出货量12,444.0万部,同比-18.00%;5G手机渗透率保持向好, 5月出货量1564.3万部,占比达46.3%;前5月5G手机总出货量4608.5万部,占比37.0%。

4月存在一定渠道补库存需求, 5月小幅回落, 6月受益于618促销有望重新转正,维持国内二季度销量向好预测, Q2同比跌幅有望收窄至个位数;国内疫情目前看已基本可控,国内电子企业整体已基本恢复至正常状态;海外大部分国家和地区进入逐步复工复产阶段,二季度有望销量触底。

▲国内手机销量情况

以历史数据来看,国内智能手机线上销量占总销量的比例约3成,其中小米线上占比较高, OV较低,华为、苹果适中 ;

分品牌来看, 2019年华为(含荣耀)线上销量占比约3成,小米线上销量占比约6成, OPPO、vivo线上销量占比约1成,苹果线上销量占比约4成;

分渠道来看, 2018年4月京东、天猫、苏宁易购分别占比50%、 24%、 5%,其中各品牌天猫旗舰店的销量占天猫销量的一半以上;此外,苹果、小米、华为官方商城合计占比超10%;

▲ 中国智能手机线上线下销量占比

▲ 2018年4月中国智能手机线上渠道占比

销量:5月智能手机部分线上渠道(华为、 荣耀、 小米、 oppo、 vivo、 三星的天猫官方旗舰店, 后同) 销量76.13万部, 环比下降21.76%;

分品牌数据:华为天猫官方旗舰店(含荣耀) 销量为47.82万部, 环比下降21.06%, 线上份额为62.81%, 较上月上升0.56%;

小米天猫官方旗舰店销量为16.49万部, 环比下降24.96%, 线上份额为21.65%, 较上月下降0.93%;

OPPO天猫官方旗舰店销量为4.32万部, 环比上升0.20%,线上份额为5.67%, 较上月上升1.24%;

vivo天猫官方旗舰店销量为6.94万部, 环比下降29.07%, 线上份额为9.12%, 较上月下降0.94%;

三星天猫官方旗舰店销量为0.57万部, 环比下降14.16%, 线上份额为0.74%, 较上月上升0.07%;

▲智能手机线上月度销量

▲ 各手机品牌5月线上销量份额

均价:5月智能手机 部 分 线上 渠 道 均价为2,426元, 环比下降4.03%;各大手机厂商于一季度密集发布旗舰新机, 价格较往年有所上行, 经历老机型去库存、 新机型销量提升, 3月、 4月线上手机均价均有小幅上行;二季度新机发布则集中于中低端, 5月线上手机均价小幅回落;

分品牌:按品牌排序为三星、 华为、 OPPO、 vivo、 小米, 均价分别为5,532、 2,606、 2,595、 1,986、 1,937元。

▲智能手机线上月度均价

▲各手机品牌线上月度均价

▲各手机品牌5月线上价位段分布

5G手机方面,5月部分线上渠道销量略有回落,但渗透率持续提升 。

销量:5月5G手机部分线上渠道销量为32.68万部, 环比下降4.47%;占手机线上总销量的42.92%, 渗透率持续提升;

分品牌:华为天猫官方旗舰店( 含荣耀) 5G手机线上销量为21.63万部, 环比上升0.42%, 线上份额为66.19%;

小米天猫官方旗舰店5G手机线上销量为7.26万部, 环比下降9.70%, 线上份额为22.21%;

OPPO天猫官方旗舰店5G手机线上销量为1.52万部, 环比上升23.51%, 线上份额为4.65%;

vivo天猫官方旗舰店5G手机线上销量为1.99万部, 环比下降32.01%, 线上份额为6.10%;

三星天猫官方旗舰店5G手机线上销量为0.28万部, 环比下降41.01%, 线上份额为0.84%。

▲5G手机线上月度销量

▲ 5G手机分品牌线上月度销量

▲5G手机分品牌5月线上销量份额

均价:5月5G手机 部 分 线上 渠 道 均价为3,666元, 环比下降15.10%, 反映5G价位段持续下探;

分品牌:按品牌排序为三星、 OPPO、 华为、 小米、 vivo, 均价分别为7,067、 4,012、 3,767、 3,295、 3,194元;

各大品牌5G部分线上渠道均价均出现环比下滑, 主要是因为5G机型价位段持续下探, 截至5月, 小米最低价5G机型均价下探至1000~2000元价位段, 华为、 oppo、vivo最低价5G机型均价下探至2000~3000元价位段, 三星则下探至3000~5000元价位段。

▲5G 手机线上月度均价

▲5G手机分品牌线上月度均价

▲ 5G手机分品牌5月线上价位段分布

5月5G手机部分线上渠道销量TOP5机型系列排序为 华为nova 7系列、 华为荣耀30系列、 小米10系列、 华为P40系列、 荣耀X10系列, 销量分别为6.88、 5.25、 4.13、 3.69、 2.58万部;

华为旗舰Mate、 P系列, 中档nova系列, 中低档畅享系列, 以及子品牌荣耀的V系列、 X系列、 数字系列均已推出5G机型, 产品布局较为完整, 销量领先;

小米则以主品牌数字系列、 子品牌RedmiK系列两大旗舰系列作为5G机型, 此外5月新推出Redmi 10X系列主打低价, 单机型销量较为领先;

OPPO的5G机型包括Find系列、 Reno系列、 Ace系列, vivo的5G机型包括NEX和iQOO两大旗舰系列以及中端X系列、 低端S、 Z系列。

▲华为 5G各机型线上销量

▲小米 5G各机型线上销量

▲OPPO 5G各机型线上销量

▲vivo 5G各机型线上销量

根据IDC数据, 2020Q1中国手机出货量6660万部, 同比-20.4%;根据中国信通院数据, 4月国内手机出货量4172.8万部, 环比+92%同比+14%, 5月国内手机出货量3375.9万部, 环比-19%, 同比-12%, 前5月国内手机市场总体出货量12,444.0万部, 同比-18%;

国内疫情目前看已基本可控, 国内电子企业整体已基本恢复至正常状态, 下游需求亦快速复苏;Q2预测销量同比个位数下滑, 全年维度下滑5~10%。

▲中国智能手机出货量(单位:百万部)

▲ 中国智能手机出货量份额

海外市场方面,目前正处于逐步进入疫情后复工复产阶段,二季度销量有望触底 。

▲欧洲产业链现状

▲美国日本产业链现状

▲韩国、中国、印度和越南手机产业链现状

▲菲律宾、马拉西亚、新加坡、印尼产业链现状

根据IDC数据, 2020Q1全球手机出货量2.76亿部, 同比下滑11.3%;其中国内同比下滑20.4%, 海外-7.9%, 主要由于一季度疫情集中于国内, 海外疫情自一季度末、 二季度初开始快速发展;

海外需求端可能重复国内一季度的需求趋弱场面, 影响幅度需持续观察疫情持续时间长短;我们初步预测, 二季度海外受到疫情影响承压, 全球销量同比下滑30~40%。

伴随海外欧美等国家逐步进入疫情后的复工复产阶段, 下游需求端亦将逐步回暖, 三四季度有望逐步恢复, 全年来看手机销量或同比下滑10~15%, 其中国内料将优于海外。

▲全球智能手机出货量(单位:百万部)

▲ 全球智能手机出货量份额

各主流品牌在中国区以外的销量占比方面,三星、 苹果海外占比较高, 2019年分别为99%、 83%;

国产品牌中华为、 小米国际化程度较高, 但2019年以来由于GMS限制华为海外占比下降至42%,小米持续拓展印度、 欧洲市场, 2019年海外销量占比提升至67%;OPPO、 vivo出海进展稍慢,2019年海外销量占比分别为45%、 39%。

海外销量占比高的品牌所受影响更大, 2020全年维度来看, 三星、 苹果或同比下滑15~20%, 华为由于海外市场收缩同比下滑20~30%, 小米、 OPPO、 vivo同比下滑5~15% 。

▲ 主流品牌中国区以外销量占比

分区域来看: 2019年大中华区销量3.77亿部, 全球占比27%, 2017-19年CAGR -7.9%;

2019年亚太其他地区销量3.25亿部, 全球占比24%, 2017-19年CAGR 3.9%, 其中印度在亚太其他地区销量占比超40%;

2019年欧洲销量2.39亿部, 全球占比17% , 2017-19年CAGR 6.4% ;

此外, 北美、 中东和非洲、 拉丁美洲销量分别为1.52/1.42/1.39亿部。

▲全球智能手机分区域销量(百万部)

▲ 全球智能手机分区域销量同比增速

2020Q1西欧智能手机出货量3229万部, 同比+5.25%;在西欧销量领先的国产品牌主要是华为和小米,其中华为2020Q1份额18%, 小米2020Q1份额10%, 主要受益于欧洲地区运营商渠道的拓展, 其中在西班牙、 法国、 意大利已进入前五;

欧洲疫情管控进入新阶段, 病例数最高的国家意大利、 西班牙、 法国等开始逐步分阶段复工, 这些国家由于人口较多、 经济较发达, 也是国产品牌进军欧洲的重要地区, 预计下游需求短期内承压。

▲西欧智能手机出货量(单位:百万部)

▲ 西欧智能手机出货量份额

▲西欧主要国家:受益于运营商渠道拓展,小米份额快速提升

印度:手机厂商逐步复工,产能仍需爬坡

近期关于逆全球化产业链外迁的声音较多, 仍然看好国内消费电子公司在全球供应链中的重要地位,认为外迁仍然是5-10年的长期维度 。

中国目前是全球最大消费电子出口国, 智能手机产量占全球比重近90%, 不仅消化国内庞大需求, 更出口七成国内智能手机供应全球市场;中国企业广泛布局产业链中后段, 在部分零组件生产环节和组装环节占据主导;

短期来看, 疫情下各国基于国家产业链安全考虑, 基础制造业(必需品相关) 或存在回迁可能, 但电子产业链全球化分工明确, 中国相关厂商经过近40年的演化, 已经具备效率、 成本、 供应链等显著优势,短期外迁对于各国来说并不经济;另疫情升级或造成全球经济下行, 产业链外迁进程短期内可能进一步放缓;

中长期看, 基于近年来的成本提升、 关税上行事实和服务当地的效率需求, 消费电子部分产业链及组装环节存在外迁趋势, 但迁入地需较长时间具备承接能力;

另一方面从中国企业的长期发展看, 受益于工程师红利, 未来国内的消费电子产业也将主动进行结构化升级和转型, 5-10年维度国内企业也将更聚焦在更高附加值的产业链环节, 将部分低附加值产业主动外迁。

▲苹果200大供应商在全球的分布

北京时间6月23日凌晨, 苹果WWDC2020大会首次在线上举行, 发布自研Mac SoC芯片, 标志着iPhone、 iPad、 Mac三大平台形成完整统一的软、 硬、 芯生态 ;

开发人员首次无需修改就可以在Mac上使用iOS和iPadOS的应用程序;苹果提供全新的Xcode、 Rosetta2等迁移工具;此外, 苹果还面向开发者启动了Quick Start计划, 开发者可在论坛获取说明文档、 示例代码和优先开发者技术支持(DTS) , 还能申请硬件开发平台(DTK, 内置A12Z SoC、 macOS Big Sur开发者beta版系统和Xcode、 Rosetta 2工具) ;

库克预计年底搭载苹果自研芯片的Mac就将落地, 而完成对英特尔的替代大概需要2年时间;

迄今为止, 苹果已经推出10代iPhone A系列芯片, 将iPhone CPU性能提升100倍, 以及7代iPad产品, 将iPad GPU性能提升1000倍, 苹果SoC全球出货量超过20亿。

▲苹果自研Mac芯片

▲苹果自研iPhone A系列芯片

另外,苹果宣布五大软件系统升级, 包括iOS、 iPadOS、 macOS、 watchOS、 tvOS ;

iOS全新升级智能整理功能APP Library、 桌面小组件Widgets、 “画中画” 音视频播放、 Siri语音识别及翻译、 “小程序” APP Clips等功能, 此外iPhone成为数码车钥匙CarKey, 将会在宝马上率先应用;

macOS Big Sur界面大面积重新设计, 加入可定制的控制中心, 预装APP将会适配升级后的苹果芯片, 包括要求最高的Final Cut Pro、 Logic Pro等专业软件;

iPad OS支持Apple pencil文字全局手写输入, 手写内容直接复制粘贴;此外AirPods Pro将新增设备自动切换功能,自动检测用户当前正在播放视频或音频的设备并与之连接, 还可以通过加速感应器和陀螺仪来监测头部的位置和运动,从而使得音场一直以人耳为中心, 制造更加逼真的“影院级体验” ;

watch OS添加睡眠监测、 洗手监测、 运动模式识别等功能;

tvOS主要用于Apple TV APP, 附加Home APP, 可无缝衔接智能家居, 通过Siri联动控制家中不同品牌的智能家居 。

5~6月,高通发布中阶5G SoC骁龙768,以及低阶5G SoC骁龙690;联发科发布中阶天玑1000Plus,以及低阶天玑820。

▲5月5G芯片汇总

▲ 5月5G芯片汇总

▲5GSOC芯片分档位汇总

华为发布畅享Z 、荣耀X10系列, vivo发布中端机型IQOO Z1 5G, Redmi发布10X系列, realme发布中端 机型X50 Pro 5G玩家版、魅族发布17系列旗舰手机 ;

▲5月5G新机汇总

▲ 5G机型分价位汇总

智东西认为, 未来国内手机市场,危机与机遇并存。一方面,虽然还在受疫情影响,但5月国内手机市场表现优于预期。在海外疫情的影响下,国际经贸活动受到的冲击也将继续,因此整体经济环境,乃至消费者预算依旧处于非常具有挑战性的环境下,国内市场回归正增长尚需时日。

积极方面,从全球范围来看,国内本就是全球5G市场的主力战场,而目前海外北美、西欧等5G重点发展地区,依旧遭受较为严重的疫情影响。因此,5G产品资源的投入力度,有望更聚焦于更加稳定的国内市场。

同时,“新基建”概念的再次强调,也无疑将助力国内5G网络覆盖的加速推进,对国内5G手机市场的加速发展带来促进作用。

该文章来源互联网,如有侵权请联系删除

- 上一篇: 【目的地】弥勒新哨:一湖荷花醉游客

- 下一篇: 美在巴格达测试“爱国者”,隔天遭到火箭弹袭击

相关文章

相关图集

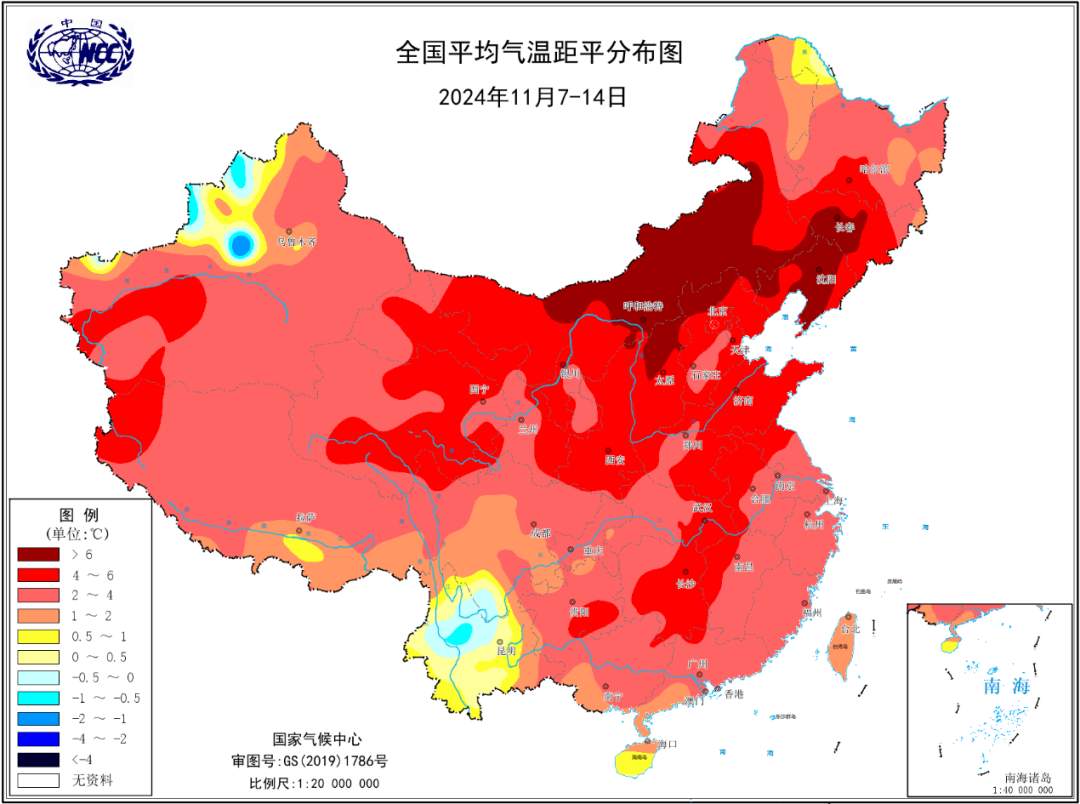

- ??都立冬了,怎么全国还有多地气温超30℃?

- 张家界市桑植县一民房发生火灾致7人遇难

- 3岁、16岁上网看什么?未成年人模式应优先分龄推荐内容

- 电商平台上0元轻松下单 “先用后付”支付方式套路多

- 突破10万列!中欧班列越跑越快、越跑越好

- 太空开箱!神十九航天员乘组开始“拆快递”

- “三个回升、两个稳定、一个提振”,10月份经济数据带来“底气和信心”

- 员工出差归来直接回家,被算旷工遭开除!法院这样判

热门推荐

- 图片报道

- 八卦娱乐

- 美女明星

- 热点新闻

热门图片

更多阅读

- 流浪狗妈妈不顾民警阻拦,洪水中游百米救子,结局太催泪

- 猫咪如厕学问多,铲屎官知道怎么选择合适的猫砂盆和猫砂吗?

- 图:这妹子好吃吗?

- 这就是母爱!狗妈冲进洪水救宝宝,警察暖心接力拯救一家子!

- 去表妹家玩看到一只猫,刚想吸一把被它的长相劝退:打扰了

- 养狗后的九个奇怪癖好,你中了几个?

- 这届年轻人自从化身“铲屎官”,就开始舍得花钱

- 刚买的小狗流鼻涕怎么办

- 一旦接受了这个设定,你就会发现这只猫就是永琪本琪

- 猫狗粮为什么不可以混用

- 胖猫重达26斤,因不理主人被抛弃,女子给它减肥,一年才减1斤?

- 美国一只狗,死于新冠病毒!老美这下子着急了:这可怎么防范?

- 公司收留流浪狗还为它制作员工吊牌,请狗狗代言广告,太有爱啦

- 一对患难与共的狗兄弟,为守护对方相继离世,完美诠释“兄弟情”

- 热点新闻

- 大话社区

- 图片报道

- 1??都立冬了,怎么全国还有多地气温超30℃?

- 2张家界市桑植县一民房发生火灾致7人遇难

- 33岁、16岁上网看什么?未成年人模式应优先分龄推荐内容

- 4电商平台上0元轻松下单 “先用后付”支付方式套路多

- 5突破10万列!中欧班列越跑越快、越跑越好

- 6太空开箱!神十九航天员乘组开始“拆快递”

- 7“三个回升、两个稳定、一个提振”,10月份经济数据带来“底气和信心”

- 8员工出差归来直接回家,被算旷工遭开除!法院这样判

- 960秒速览天舟八号货运飞船发射

- 10“史上最长双十一”期间, 西藏网上零售额增速位居全国第一,达66.1亿元

- 11新闻1+1丨10月经济数据出炉,稳经济效果如何?

- 1210月份经济运行稳中有进 主要指标回升明显

- 13快来看!老街区里潮流新

- 14未来“宇宙快递”如何送?国产航天飞机了解一下

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?