编者按:本文来自微信公众号“极点商业”(ID:jdsy2020),作者:杨铭,编辑:刘珊珊,36氪经授权发布。

业界目前有两种截然不同观点。一是去年末完成最后一轮融资时,快手估值只有286亿美元,在1年时间里几乎翻了一倍,似乎是高了。二是从快手增长势头以及长期投资价值来看,这一估值完全合乎逻辑,甚至500亿美元还被低估了。

自11月5日向港交所递交IPO招股书后,距快手正式登陆资本市场的日子,越来越近了。近日有消息称,快手赴港上市日期拟定在2021年2月5日。另一消息则表示,上市委员会将对快手的IPO申请进行听证,如果一切顺利的话,快手最快于明年1月底在港交所上市。

对此,快手方面的回应是“不予置评”。截至目前,快手方面仍未向外透露过会、发行价、上市时间等相关信息。

综合种种消息来看,距快手IPO“盛宴”时间越来越近已没有异议。接下来的一段时间,外界最为关注问题之一,将是快手合理估值到底为多少?坊间流传的500亿美元估值,是高估、还是低估?

500亿美元换算为人民币,大约为3275亿元,这个数字,和地产界老大万科最新的3258亿元、家电行业龙头格力电器3616亿元接近,可以排进A股前列。根据最新的中国互联网市值排名,也可以排进前十。

目前来看,业界对此有两种截然不同观点。一是去年末,腾讯等以30亿美元完成对快手IPO前最后一轮融资时,快手估值只有286亿美元,从普通视角来看,在1年时间里几乎翻了一倍,似乎是高了。二是从快手增长势头以及长期投资价值来看,这一估值完全合乎逻辑,甚至500亿美元还被低估了。

那么,500亿美元究竟是估值泡沫,还是合理增长?估值较高,市场会质疑其能否撑得起来;估值较低,市场又会认为公司不达预期。

这个问题,不仅关系到快手过去9年中,交出了一份怎样的商业答卷,更关系到在未来,它如何去给资本市场讲述更大想象空间的商业故事。

要谈快手的估值,就必须要了解资本市场对互联网企业是如何进行估值的——事实上,对中国几乎所有互联网、科技企业来说,在IPO之前,估值高低都是一个绕不开的讨论话题。

这是因为,互联网概念股与地产股、家电股或其他股票明显不同,后者的长期投资价值,已在市场上得到了大部分认可,资本市场可以根据传统财务的估值模型,计算出其合作的估值空间。

不过,很多互联网企业在上市时净利润和净现金流均为负,传统财务估值模型,在互联网企业身上明显不合适,“对互联网公司来说,传统财务估值模型已不太适用,互联网股的估值非常复杂,既是基于最近几年的市场发展与业绩增长,更看重的是公司增长和爆发潜力。”风云资本创始合伙人侯继勇表示。

在另一位投资人士看来,在互联网企业进行估值时,有多种估值方法,如PE(市盈率)、DCF(现金流折现)、EPS(每股收益),同时会加入活跃用户数量(MAU、DAU)、每用户平均收入(ARPU)、总成交金额(GMV)等独特指标,主要考量企业核心业务未来的盈利能力。

互联网公司各阶段用户规模与收入的关系(国信证券研究)

总体而言,互联网企业各种估值方法,都是以互联网圈流行的梅特卡夫定律为理论基础。罗伯特?梅特卡夫(Robert Metcalfe)发明了以太网,成立3Com,是美国的计算机网络先驱。1973年,他提出了著名的梅特卡夫法则,即:网络的价值与网络节点的平方成正比。简单来说,就是互联网企业价值=用户价值=单用户价值*用户数,同时单用户价值与用户数呈正比。

这一法则在一定程度上,解释了一些负利润互联网企业,如亚马逊、美团、拼多多等中外互联网企业持续亏损多年,却拥有高估值的现象。

在这个法则中,用户数是最重要的指标之一。2019年,快手不再佛系,开始扩圈,定下3亿DAU目标。目前快手月活用户近5亿、日活用户破3亿,在国内的所有应用中排名前10(按月活用户计),是国内最具代表性的短视频社区之一。

此外,相比B站、小红书等新型互联网社区,快手还有用户活跃度高(DAU/MAU比例接近48.3%)、用户停留时间长(月均使用时长超过20小时)、留存度高(7日留存度达83%)等资本市场看重的特质。

如果按照500亿美元估值计算,那么快手单个月活用户价值可以估算为100美元——横向对比来看,福布斯在lnstagram拥有5亿月活用户数时,给出了Instagram500亿美元的估值,每个单个月活用户价值可以估算为100美元。

Instagram单个月活用户价值为100美元

国内对比的话,根据B站最新数据,平台月活数据超过了2亿,最新市值为287亿美元,单个月活用户价值为143美元。根据36氪10月报道,抖音估值为1000亿美元,月活用户破6亿,可以推算为个月活用户价值为166美元。

因此,在短视频和直播成为互联网行业最引人注目赛道的当下,从梅特卡夫定律来看,对稳居短视频平台前二位置的快手来说,500亿美元估值,某种程度上是低估了。“快手500亿美元的估值不但不高,反而有所保守。真正上市后,我认为快手短期内市值会超过500亿美元。”互联网分析师丁道师表示。

事实上,资本市场愿意给互联网企业高估值,也是因为对互联网、科技企业后市的越来越看重——即便互联网企业前期高投入、没有太多的业绩,甚至持续亏损,也没有人没人愿意错过下一个优质的互联网科技公司。

这在国外苹果、谷歌、Facebook、微软、特斯拉,国内的腾讯、京东、阿里、小米、美团等节节攀升中的科技股身上,得到了无数次成功验证的惊喜——比如拼多多,IPO时估值为240亿美元,且持续亏损多年,如今拼多多市值为1719亿美元,是IPO前估值的7倍。

又比如贝壳,在它之前,已有很多提供房屋交易信息的网络公司在美股上市,大多后来表现不佳,但资本市场还是在IPO前给贝壳给出了200亿美元的估值。如今贝壳市值已超过800亿美元。

这样的例子并不少,成为有史以来规模最大的软件IPO云计算公司Snowflake,目前市值超过600多亿美元,但年营收只有不到2.65亿美元。连从来不涉足IPO、小心谨慎的巴菲特,都将第一个IPO投资送给了Snowflake。

“实际上,估值其实是市场击鼓传花的结果,比如针对某家热门企业、热门领域,想投的人越多,公司估值被推上去的可能性就越高。”一位投资经理如是指出。

这一点,从快手身上也得到了体现。根据媒体报道,作为短视频领域的超级独角兽,快手二级市场认购较多,各家券商排单量多,表明大家都对快手相当看好,也就推高了整体估值。

不过,大环境只是起到推动力作用,要看一家互联网企业的估值是否泡沫,最终仍然取决于它讲述了一个怎样的商业故事,以及它的商业模式是否能走通。

快手2020年上半年营收指标

从招股书来看,过去三年,快手始终保持盈利。2017年-2019年,快手收入从83亿元提升到391亿元;2020年上半年实现收入253亿元,同比增长48.3%。

商业化路上,快手此前核心在于“老铁经济”,社区氛围重,用户联系紧密,私域流量黏性更高——在国盛分析师看来,重社交关系的去中心化分发模式,让快手积累了2.5亿的创作者数量,决定了快手的产品交互形式、内容调性和变现方式。

商业角度来看,这拥有较高的长尾效应,商业价值相对更高。“快手现在并不是一家靠打赏赚钱的‘直播公司’,其核心价值是建立在人格属性之上的社交关系,这是撑起快手几百亿美元估值的核心。”有分析人士就表示。

从快手直播、线上营销服务、其他服务三大营收结构来看。直播业务收入虽然还是营收基本盘,并且持续上涨,但收入占比由2017年的95%,下降到2020年上半年的68.5%(173亿元)。

这表明,虽然单个月活用户贡献的直播收入已和同行接近,但营收结构已多元化——背后,和快手认识到私域流量的局限性之后,多次强调从私域走向全域流量无不关系。

走向全域流量的另一体现,是快手未来业绩正由“直播驱动”转变为“广告驱动”。相关数据显示,2020年上半年线上营销服务71.6亿元,收入占比提升到28.3%,较去年同期增长222.5%,接近2019年全年数据。

“这证明了快手获取广告收益能力的提升。”侯继勇就表示,当前快手头部广告主偏少,广告主获取具有明显边际改善区间,“磁力引擎”等提效手段将在下一阶段时起到更大效果,预计其广告收入在未来有数倍提升空间。

与此同时,走向全域流量也带动了其他服务的快速发展——其他服务收入目前虽然占比不高(3.2%),但由于电商业务、网络游戏、增值服务等的快速发展,整体收入由此高速增长。

从快手电商成交总额(GMV)来看,2020年上半年已达1096亿元,整体复购率达到60%,这在直播电商行业是一个相当高的数字。

“过去12个月,快手电商累计订单总量仅次于淘宝、天猫、京东、拼多多,即便不和万亿美元级别的阿里对比,京东和拼多多现在也是千亿美元级别。”丁道师就认为,快手的对标对象应是拼多多,因为都在下沉市场占据赛道主要地位。“从这个角度看,快手500亿元估值是处于保守状态。”

在国盛分析师看来,从商业模式上看,快手直播带货与陌陌、虎牙等其他内容平台不同,“其他平台主要仍是从内容端引流,而快手格外注重供应链的搭建。除了淘宝,还接入了有赞、京东、拼多多、魔筷星选等第三方电商应用和平台,还自建了快手小店,形成了带货的商业闭环。”

值得一提的是,尽管快手官方表示已从私域流量走向全域流量,但私域流量仍是快手商业价值的根基,当私域流量与公域流量进一步打通之后,快手的商业化路径和空间才能有更多可能性。

此外,针对目前市场上“辛巴处罚”事件对快手IPO进程和估值的影响,在多位业内人士看来,短期内可能有一定影响,但长期来看不会有影响,因为“直播电商遇到的问题,是所有零售平台开始时都会遇到的问题,处罚实际上是一个净化市场、提高平台公信力的必然手段和方式。”侯继勇表示。

从快手角度而言,直播带货也不局限于辛巴等原有主播,在2020年大踏步走向了多元化、高端化——《2020快手电商生态报告》显示,快手挖掘和开发了更多明星和主持人参与直播。这种破圈趋势,在资本市场看来是平台提高其商业价值的一个重要体现。

不过,要更进一步,让500亿美元估值持续增长,快手需要探索更多可能,寻找第二增长曲线。

目前来看,快手把“第二增长曲线”最大希望放在了游戏身上。根据快手游戏负责人唐宇煜的说法:截至今年5月,快手的游戏直播月活跃用户(MAU)已经超过2.2亿,游戏短视频月活跃用户突破3亿——从核心数据维度来看,快手在游戏直播行业中已是一大巨头。

中国游戏营收增长强劲。根据《 2020年中国游戏产业报告》,中国游戏市场的总收入将达到2786.87亿元,同比增长20.71%。报告还表示,中国游戏玩家人数增加了3.7%,至6.65亿人——这是所有流量巨头都不可错过的现金牛”,今年三季度,腾讯游戏收入414亿元,网易游戏收入138亿元,当下爆款游戏《原神》单日全球流水达1亿元。

显然,快手希望同样抓住这个“现金牛”,它此前的问题在于,由于沉淀不够深入,没有爆款的代表性游戏IP,很难将庞大的月活跃用户转化为商业价值。

从快手动作来看,它希望通过对游戏、电竞上下游产业链的赋能,深度挖掘平台用户价值。

一方面是发力自研游戏,根据《竞核》,快手自研游戏下设纪元、方舟、快游等多个工作室。截至目前,已上线《镇魂街:武神躯》《爱游斗地主》等多款自研游戏。但能否产生爆款游戏,仍有待观察。

另一方面,快手频频参与举办各大职业赛事直播,先后拿下KPL、LPL、LDL、KGL、PCL、PEL等头部电竞赛事版权。同时,快手已投资和并购的游戏公司达到7家,包括凉屋游戏、十字星工作室、赛瑞思动、CMGE中手游、王牌互娱、YTG和英雄体育VSPN,涉及游戏研发、发行、电竞赛事运营、电竞俱乐部等,试图以此深入游戏上下游产业链。

游戏只是快手寻找未来“第二增长曲线”的一个尝试。它还通过超过40多次的投资、并购,布局了教育、人工智能、VR/AR/MR、娱乐及内容生态、电商服务、支付等。不过,它的投资案例大多数项目是在B轮之前,目前来看明星项目还很少,快手还需等待投资给自己带来什么收益。

除了投资并购,快手也亲自进入了更多领域。比如教育,它从2018年开始就在教育赛道频频出手,为教育机构、个人创作者、用户提供精细化运营辅导、流量资源、大数据分析、在线教育等服务,以及电商、广告、知识付费等多种商业变现场景。

快手还有自己的“电影梦”。今年5月,它在平台上线了第一部院线电影《空巢》。今年8月,还注册了“快手影业”。分析人士表示,在优爱腾、微博、知乎等平台发力中短视频情况下,影视类长视频可以丰富快手平台生态,增强用户和平台粘性。更进一步,如果能出品或参投头部内容进入院线,也将打开快手更多商业想象空间。

或许,影响最大的一个举动,是最新消息显示,快手或通过收购第三方支付机构易联支付拿下支付牌照。支付既可以连接C端用户,又可以连接B端商户,获得支付牌照不但解决了支付业务的合法化,还是正规切入交易支付环境,与其他业务、上下游产业链协同,形成交易闭环的基础,从而更好地实现IPO。

“所以综合来看,目前流传的500亿美元估值,其实是低了。不过,IPO估值高也未必没有弊端,因为投资人和市场的期望就越大。最终还得看它未来的表现,IPO后一旦爆发那就是值了,但如果大跌那就是贵了。”多位投行分析人士和互联网观察人士就认为,互联网企业的出现,彻底颠覆了全球几百年来的企业估值体系,同时更容易受到各方因素的干扰,接下来资本市场又将依据怎样的逻辑给快手进行估值最终定价,外界唯有拭目以待。

该文章来源互联网,如有侵权请联系删除

- 上一篇: 字节跳动披上「白大褂」?

- 下一篇: 十天销售1300万的《赛博朋克2077》,也面临退款危机了

相关文章

相关图集

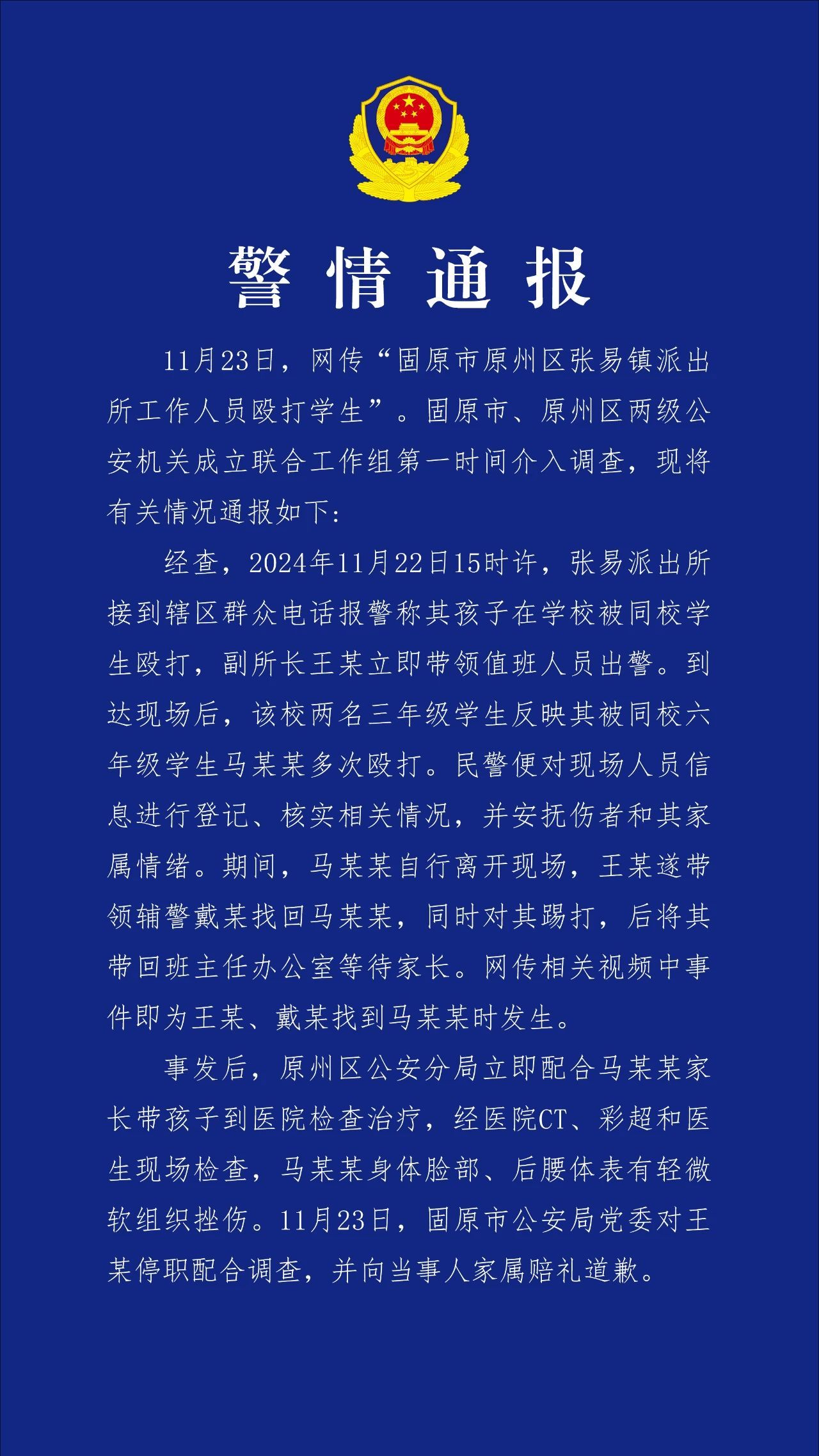

- 宁夏固原派出所工作人员殴打学生 警方通报:撤销行政职务

- 针对网络平台算法典型问题治理,专项行动来了

- 第147次中老缅泰湄公河联合巡逻执法行动圆满结束

- 国家税务总局:12月1日起全国推广应用数字化电子发票

- 污蔑民警“违规操作”,还有错别字!这些谣言必罚

- 应对雨雪天气 首都机场提前调整部分航班时刻

- 寒潮预警升至黄色 最低气温0℃线将抵达苏皖北部至河南南部一带

- 以军袭击黎巴嫩首都住宅楼 已致4死23伤

热门推荐

- 未解之谜

- 图片报道

- 热点新闻

- 探索图库

热门图片

更多阅读

- 天光一镜涵:巴里坤海子沿遗址考古

- 雍正王朝:从这些蛛丝马迹入手,揭秘皇权之下第一神秘组织粘杆处

- 漢唐館藏精品:大唐帝後供養經幢構件

- 犹太人是从哪里来的,为什么从上古就开始流浪?

- 曾国藩和李鸿章的塑料兄弟情?并肩战斗是你们,明争暗斗也是你们

- 街亭一战,到底错在诸葛亮,还是错在马谡?

- 王莽当皇帝,刘姓皇族不但不反对反而拍手称快,他到底有何魅力?

- 如果没希特勒,德国人会发动二战吗?1380亿马克的美国贷款有话说

- 历史类人物的论文应该如何动笔?

- 咸阳宫遗址出土一批珍贵壁画,可是想要将其修复,却有不小的困难

- 同样是中兴之君,虞世南认为他比汉光武帝还要杰出

- 当人生陷入空前败落时应该怎么办?透过季布,司马迁这样说

- 纸上谈兵”真的是“纸上谈兵”吗?

- 南京:历史上有三个辉煌期,目前处于近600年谷底

- 热点新闻

- 大话社区

- 图片报道

- 1宁夏固原派出所工作人员殴打学生 警方通报:撤销行政职务

- 2针对网络平台算法典型问题治理,专项行动来了

- 3第147次中老缅泰湄公河联合巡逻执法行动圆满结束

- 4国家税务总局:12月1日起全国推广应用数字化电子发票

- 5污蔑民警“违规操作”,还有错别字!这些谣言必罚

- 6应对雨雪天气 首都机场提前调整部分航班时刻

- 7寒潮预警升至黄色 最低气温0℃线将抵达苏皖北部至河南南部一带

- 8以军袭击黎巴嫩首都住宅楼 已致4死23伤

- 9降温超16℃ 今冬首场寒潮携暴雪来袭!将影响超25省份

- 10一线城市全部取消普宅和非普宅标准 房市将有哪些变化?

- 11已抓获5.3万余人!警方打击缅北电诈犯罪行动重要战果回顾

- 12AI辅助诊断首次被列入!国家医保局解读17批价格立项

- 13最高法:对重大恶性犯罪 必须依法从严从重惩处

- 14让收费更规范 看价格项目“一张表”如何带你明明白白就医

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?