京东于北京时间8月23日美股盘前发布了2021年第二季度财报:

a.收入实现了2538亿元,同比在行业增速只有13%的情况下它达到了26%,又又又超出了市场预期2485亿;

b.同时,用户数还在高增长,截止6月底,年活买家数基本达到了5.32亿,单净增3200万,稍超海豚君的预期;

c.但可惜的是,2538亿的巨额收入中换来了区区3亿经营利润,不足以比京东收入中四舍五入的尾数,同时明显低于市场预期的17.2亿,经营利润率0.1%。相比之下,去年同期在政府社保减免加持下,经营利润可是足足有50亿元。

d.调整后的净利润46亿,虽说高于市场预期35亿,但基本是靠股权激励调出来的超预期,在海豚君看来,股权激励虽然不带来现金流出,但却是实实在在的开支,调整后的利润并不具有特别强的参考性。

整体上,京东这两个季度业绩表现出了惊人的一致性:收入向“阳”而生,利润向“死”而去。

之前,海豚君今年早些时候就通过一篇电商板块的综述《2021,互联网电商的“全面战争”》判断,由于行业竞争环境恶化,投资上基本是电商投资机会的小年。

对于这个季度,海豚君已知京东收入是传统电商玩家的一抹亮色,只是对它的利润还抱有一丝幻想,毕竟面对已经逐步没了耐性的投资者,京东这两年一直讲要做高度自律的投入,保证收入和利润能够双线成长,但显然这个季度,京东的利润很难让人提起兴致。

而归根利润较差的原因,大概率无外乎三个原因:

撒给用户/商户,指向同行竞争恶化;

撒给员工,大概是响应号召,带动员工共富(具体见下文分析);

物流投入,人群下沉。

但这两个因素,看起来并非短期可以改善的样子,虽说社区团购投入三季度可能有所缓解,但今明年来看,市场环境依然是恶化状态。

当然,放眼国内今年的整个电商板块,至少京东投入了,还能让收入增长起来,用户净增也不错,非要矮子里面拔将军,京东确实凑合还算个“将军”。

以下是详细分析:

京东营业收入本季度2538亿人民币,毫无意外的再次超出了市场预期2485亿,同比增长达到了26%,完美跑出了全社会线上零售两倍的增速。

数据来源:公司公告,海豚投研整理

只是,这两年来京东收入上一直超预期状态,收入表现较好并不算特别意外。海豚君看到,最近半个月发的大行研报也纷纷把京东的收入放在2500亿上下的位置。

而海豚君更早在6月线上零售数据的分析《促销季线上零售暗藏“玄机”》中已经强调,京东大促GMV增速最近几个季度与收入的同步性比较强,这个季度由于618促销表现较好,二季度收入超预期的概率较大,并预计京东收入稳稳站在2500亿以上,实际表现基本符合海豚君的预期。

数据来源:公司公告,海豚投研整理

PS,这里先提示一下,京东上季度开始重列了京东收入和利润构成:

1. 首先,京东物流的收入和利润项独立出来,与京东物流作为独立上市实体的数据一致(含物流内单收入),导致业务间重叠大幅增加。

2. 其次,将京喜和京东产发从商城业务转到了新业务,导致新业务亏损急剧拉大,而商城零售业务利润率急剧提高。

重新调整后,收入和利润对应大致如下:

来源:公司财报,海豚投研整理

1)京东商城:

① 商城自营1P模式下的线上零售收入,这部分又按品类细分为数码家电收入与一般商品收入;

② 商城平台3P模式下对POP商户收取的佣金与广告收入(不含京喜),对标阿里财报中的客户管理收入

2)物流与其他:

①.主要是京东物流的外单收入;

②. 其他主要是海外与一些技术创新业务。

其中物流与其他+3P平台收入,统一归为“平台服务收入”。

这个季度,在分项的收入表现上:

1. 京东收入核心来源——1P自营收入达到了2197亿人民币,同比增长23%。其中,通电类的数码家电在高基数上增速依然不错,达到了20%,基本与海豚君预期一致。

数据来源:公司公告,海豚投研整理

而以快消品为主的一般商品,高基数之上依然在高速增长,这个季度达到了829亿,同比增长29%。

数据来源:公司公告,海豚投研整理

此前,根据京东在今年的投资者会议所述,未来三年日用快消品还会是拉新和GMV增长的关键,目标是商超品类销售额将在2021-2023年实现30%的复合增长速度,三年维度任务依然很重。

京东的自营物流+自营商品的模式优势,让公司在快消品这个品类上所向披靡,连宿敌天猫超市都在往京东超市的模式上靠拢。

但快消品的不断做大,除了收入的增长,市场也会越来越关心商超类业务本身的盈利能力,这个是需要通过零售业务整体的利润表现趋势来持续观察的。

2. 代表着京东开放平台业务的服务收入本季度342亿人民币,同比增长达到了49%,基本符合市场预期。

其中 POP业务佣金与广告增长增速35%,对标阿里同性质的客户管理收入13.7%的增速,仍在高速增长中。

后面,电商反垄断壁垒的打开,有助于京东在不断开拓新的商家,来丰富POP类SKU的供应量,POP业务后续的增长不妨期待一下。

数据来源:公司公告,海豚投研整理

京东开放物流与其他增速持续高位增长,达到了72%,物流上跨越速运的并表持续拉升京东物流业务的增长速度。

数据来源:公司公告,海豚投研整理

总体上,收入端相比目前已披露财报的阿里和唯品会,甚至低迷的线上大盘来说,增长算是相当惊艳,京东强掌控下的商流与物流双供应链模式保证了京东持续高速增长。

同样,在这个电商旺季,京东的用户增长情况表现也算不错:相比一季度淡季的2800万净增年活买家数,这个季度净增达到了3200万,超出了海豚君预期的3000万,同比增长27%,明显高于阿里国内零售平台同期新增1700万规模(至8.28亿)。

京东在今年的投资者大会上对全年用户目标已经立下Flag:今年年活买家新增体量要追平去年的数目——一个亿,上季度做到了2800万,这样上半年已经做到了6000万的净增用户,似乎还很有可能超目标。

数据来源:公司公告,海豚投研整理

(1)京东二季度毛利润为317亿元,同比增长11%;这个季度应该主要是由于京喜拼拼社区团购的投入导致竞争恶化,当然外部物流业务也是投入期内,成本上的开支明显超出了市场预期。

这样,集团整体毛利率进一步下滑至12.5%,明显低于市场预期13.8%。

数据来源:公司公告,海豚投研整理

(2)三费表现同样较弱,其中花费增长最为夸张的当属销售费用和管理支出,这两项同比分别增长了56%与80%,扩张速度明显超出了收入的扩张速度。

尤其是毛利和销售费用同时恶化,强力印证了市场竞争环境的恶化,导致京东持续面临“增收不增利”的尴尬。

其他如自营仓储费用占自营收入的比重同比表现基本稳定,说明外单依然失血严重,同时京喜拼拼等新业务更是爆亏。

最终,本季度用2500+亿的海量收入仅仅换来了一个连指甲盖都不到的经营利润体量——3亿,明显不及一致预期17.2亿元,营业利润率0.12%,明显低于去年同期1.6%的水平。

数据来源:公司公告,海豚投研整理(仓储费用率为仓储费用除以1P自营零售收入的占比)

为此,海豚君特地用不同的数据尝试去理解费用开支的的去处,特别注意到一个点:京东这个季度的员工激励高达21亿,而去年同期只有6亿多一些。

虽说从现金流的角度,股权激励并不给公司带来真实的现金流出,但期权的发放会稀释股本,在海豚君看来是毫无争议的费用支出,应该把它作为正常的开支来看待。

当然,它也可以理解为京东带动员工“共富”的努力,但是支出确确实实影响到了股东能到分到的利润。

数据来源:公司公告,海豚投研整理

另外,再从两个维度来佐证,京东最近一直在招兵买马、囤积粮仓的投入期:这个季度无论是全职员工数,还是投入使用的物流仓储面积均在相对高速的增长之中。

数据来源:公司公告,海豚投研整理

数据来源:公司公告,海豚投研整理

由于今年社区团购与京东物流在下沉市场的持续投入,市场对京东的利润表现预期较低。但海豚君了解到,从3-5年中期预期的维度,京东依然把京东零售和物流业务的运营利润率指引维持在了中高个位数百分比的判断。

但从二季度的表现来看,京东是距离这个目标越来越远的状态:

按照业务细分来看:

1.京东产发与京喜从商城业务转入新业务后,京东商城业务利润与去年相比基本稳定:二季度商城业务经营利润26亿,利润率2.57%,与去年同期2.56基本一致,这也说明,京东传统意义上的零售业务盈利能力保持稳定。

2.而问题主要就在于新业务:70亿的新业务收入创造了30亿的经营亏损,亏损率高达43.4%,亏损率完全不亚于爆亏的上个季度。

3.物流业务(包括内外单)经营,去年二季度高达21亿的经营利润昙花一现,今年二季度直接扭转为3.6亿的亏损,亏损率1.4%。

4.各业务线利润加总,再剔除掉业务之间的重合之后,最终的运营利润只有区区3亿元。

海豚君今年早些时候就通过一篇电商板块的综述《2021,互联网电商的“全面战争”》判断,由于行业竞争环境恶化,投资上基本是电商投资机会的小年。

已经知道京东收入是传统电商玩家的一抹亮色,本来海豚君对它的利润还抱有一丝幻想,毕竟京东一直强调有纪律的投入,保证收入和利润能够双线成长,显然这个季度,京东的利润很难让人提起兴致。

而归根利润较差的原因,无外乎这三个原因:(1)撒给用户/商户,同行竞争恶化;(2)撒给员工:响应号召,带动员工共富;(3)市场下沉,物流先行。

但这三个因素,看起来并非短期可以立马改善的因素,即使是社区团购三季度可能有所缓解,但今明年来看,市场环境依然是恶化状态。

当然放眼电商板块,毕竟京东投入还能让收入增长起来,用户看着也还不错,非要矮子里面拔将军,京东勉强还算可以。

本文来自微信公众号“海豚投研”(ID:haituntouyan),作者:海豚投研,36氪经授权发布。

该文章来源互联网,如有侵权请联系删除

相关文章

相关图集

- 以军袭击黎巴嫩首都住宅楼 已致4死23伤

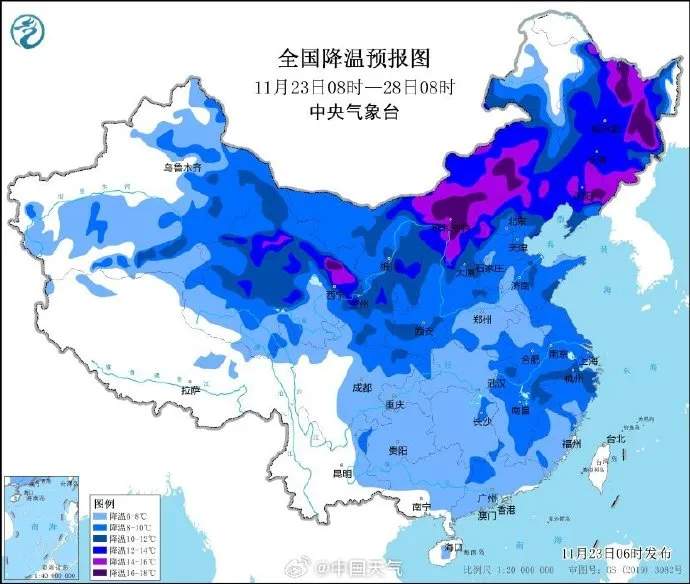

- 降温超16℃ 今冬首场寒潮携暴雪来袭!将影响超25省份

- 一线城市全部取消普宅和非普宅标准 房市将有哪些变化?

- 已抓获5.3万余人!警方打击缅北电诈犯罪行动重要战果回顾

- AI辅助诊断首次被列入!国家医保局解读17批价格立项

- 最高法:对重大恶性犯罪 必须依法从严从重惩处

- 让收费更规范 看价格项目“一张表”如何带你明明白白就医

- 电动自行车上路有了“新标准” 以旧换新怎么换?

热门推荐

- 奇闻异事

- 热点新闻

- 社会图库

- 未解之谜

热门图片

更多阅读

- 唐朝有一种对待罪犯的酷刑,如今年轻人却都很喜欢

- 永外革新里小区无端起火,竟然是因为这个原因

- 日本现实版的“咒乐园”,恐怖系数爆表

- 和鸟巢争地盘的泰山神庙,只因发生了这件事情

- 雷峰塔下面压着白蛇是真的?倒塌之后发现了这样的事情

- 北京灵异事件:永外革新里24号莫名起火70多次

- 一对夫妇连续害20名女性,用婴儿车装器官

- 谷歌街景惊见诡异照 教堂墓园树后躲灰脸小女孩令人毛骨悚然!

- 中国四大未解之谜:科学家毫无头绪 民间各种流言四起

- 中国出土两千年不腐女尸 为何令日本疯狂首相多次来我国索要不成

- 香港茶餐厅鬼叫餐事件 真相为何迟迟未揭秘胆小请慎入

- 6000年前什么证据可以证明外星人的存在? 令人惊叹感

- 宇宙其实是人的大脑 人脑结构为何与宇宙结构有一定联系

- 物理学四大神兽之谜 被杀之谜为何仍然需研究

- 热点新闻

- 大话社区

- 图片报道

- 1以军袭击黎巴嫩首都住宅楼 已致4死23伤

- 2降温超16℃ 今冬首场寒潮携暴雪来袭!将影响超25省份

- 3一线城市全部取消普宅和非普宅标准 房市将有哪些变化?

- 4已抓获5.3万余人!警方打击缅北电诈犯罪行动重要战果回顾

- 5AI辅助诊断首次被列入!国家医保局解读17批价格立项

- 6最高法:对重大恶性犯罪 必须依法从严从重惩处

- 7让收费更规范 看价格项目“一张表”如何带你明明白白就医

- 8电动自行车上路有了“新标准” 以旧换新怎么换?

- 9俄罗斯“进步MS-29”货运飞船与国际空间站对接

- 10加强矛盾纠纷化解、维护社会安全稳定 司法部强调“六要”

- 11-40℃到60℃都能稳定工作 无人机动力电源获新突破

- 1210部门发文强保障,将给3亿农民工带来哪些新变化?

- 13多次故意冲撞石山舰!中国海警:抓获17人

- 14航展“大明星”签下百亿订单 更多飞机将装上“中国心”

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?