资本既是一双在观察行业的眼睛,也是一双能搅动行业的手。资本的投资行为,有些是对当下的变化的反应,有些则是在提前押注未来。而他们每扣动一次扳机,都会在一定程度上影响行业的风向。他们既是追风者,也是制造风口的人。

那么,在食品饮料行业这个需要时间成长的领域,当新品牌如雨后春笋涌现,当巨额资金涌来,资本和品牌,该如何在变化中把握不变,该如何探寻到规律?

2021年是一个有趣的年份。有品牌扶摇直上,也有品牌坠落云端,新消费被各种目光审视,有人看好,有人唱衰。在这一年里,既发生过十几个资本争抢一个项目的“盛况”,也表现出了整个行业的理智回归。无论怎样,这精彩的一年对于行业观察者而言,或许是一个不错的研究范本。

因此,我们梳理了这一年发生的278起食品饮料投融资事件,尝试回顾过去,也展望未来。

(温馨提示:数据通过公开信息整理,如若信息有误,恳请您联络我们(联系人:JoJo,微信号:fbifmediayes)修正~

过去一年里,资本对消费板块投资的态度逐渐从狂热回归理性。但食品饮料行业的热度似乎依然不减,相比于去年的193起的总数,今年的融资事件数量整体上升,达到了278起(以2021年内披露计算)。 2020-2021国内食品饮料行业投融资趋势

与2020年整体上升的趋势不同,2021年行业内投融资事件披露的分布,随着时间的变化出现了明显的拐点。在7月,融资事件数达到了峰值32起,随后渐渐下降。

此次盘点中,我们将所有获得融资的品牌分为12大品类,包括酒、乳制品、咖啡、饮料、新式茶饮、调味品、替代蛋白(植物基等)、方便速食、代餐、烘焙食品、零食、保健品/功能性食品。新茶饮、咖啡、酒以外的线下餐饮品牌,不计入本次盘点。

2021年国内食品饮料行业投融资品类分布情况

根据发生在各品类的融资事件数量来看,酒类的热度从2020年延续到了2021年,而替代蛋白(以植物基为主)的融资事件总数虽然和去年持平,但却已不是仅次于酒的第二热门赛道,零食、新茶饮、方便速食、咖啡的热度都跑到了替代蛋白前面。代餐品类热度下降的则更加明显,今年只发生了9起。

酒、咖啡、新茶饮、零食、烘焙食品、方便速食等,成为亿元级(以人民币计)投融资发生较多的赛道。

哪些投资方在食品饮料行业最为活跃?我们统计出2021年出手5次及以上的机构,共以下13家多次出手的投资机构

酒类在2021年可谓多个领域齐开花,白酒、啤酒、葡萄酒、威士忌、精酿啤酒、预调酒、低度酒、果酒、气泡酒都有热钱涌入,也带动着产业链上的运营商、销售平台相继获得融资。(表格:酒)

“所有消费品都值得重做一遍”这句2021年的年度语录在酒品类的确上演了,我们能在这份融资品牌列表中看到新人群、新渠道、新场景、新产品等等把“老酒”变“小酒”的形式。

而2021年的“话题王”低度酒,也在经过了这一年的“野蛮生长”之后,逐渐走向正轨,或许当品牌们把目光从远大的发展前景,转向眼下,把注意力放在如何做出优质产品、明确行业标准、打破同质化魔咒之后,真的能到达那片梦想中的新大陆。

2021年零食赛道共有35起投融资事件,2020年有19起,整整增加了一倍。每日黑巧、哆猫猫、零食很忙、卤味觉醒、椰满满、零食有鸣等新锐品牌相继获得融资。

2021年,休闲零食分散化格局持续,新锐品牌层出不穷,头部品牌有喜有忧。根据2021年半年报,几大A股零食企业中,三只松鼠、良品铺子等营收和净利润均取得同比增长,盐津铺子则在半年度净利润预计下跌50%以上。也是在这一年里,卫龙提交港交所上市申请,正式启动IPO。

从过去一年的融资品牌中,可以窥见零食行业的三大趋势。

一是儿童零食赛道持续升温。继良品铺子、三只松鼠等推出旗下儿童零食品牌后,2021年,哆猫猫一年内接连完成三轮数亿元融资,其他如秋田满满、蔬格乐、满分牛牛、窝小芽等品牌也相继获得资本青睐。一些母婴品牌、双汇、薄荷健康、新希望等也已入局,推出儿童零食产品线或子品牌。

据CBNData《2021儿童零食消费洞察报告》,近三年来,线上市场儿童零食的品牌数量、在零食市场中的份额占比均持续提升。

二是延续低卡、健康趋势。《2021中国食品消费趋势白皮书》数据显示,2021年第一季度就有13个健康零食品牌获得融资,而2020年全年只有20个品牌。

三是原料和品类创新,出现了功能性零食、中式养生零食、椰子轻食等,果蔬原料也进入零食,还有“馋匪”等品牌将地方特色小吃做成包装食品。

在一众融资品牌中,不得不聊的是“辣条一哥”卫龙。2021年5月,卫龙公开已完成由CPE、高瓴资本联合领投的36亿人民币A轮战略融资,腾讯投资、云锋基金、红杉资本等机构联合入股。这也是卫龙22年历史上已知的唯一一次融资。

卫龙是靠品类起家的常规模式。作为自主生产型休闲食品企业,卫龙最早打造出爆款“大小面筋”,在线下渠道站稳脚跟,其后逐步开发亲嘴烧、魔芋、海带、小鱼仔、膨化食品等。不过,据国金证券估算,卫龙的全国市占率约为5%——零食的万亿市场里,有些品类或许还容得下更多巨头。

另一种线下连锁模式,已经跑出了良品铺子、来伊份,如今又有一个新玩家冒头了。2016年成立于长沙的零食很忙,是一家量贩零食新品牌,包括直营店和加盟店。据官方披露,其2021年1月门店数量突破400家,2021年底迅速增长至700多家。其客单价在30-50元之间,有1800多个SKU,主打优质平价。

随着中国茶重回潮流,CHALI茶里、tea"stone、茶小空、胶囊茶语等新式茶品牌的崛起和成长,进一步拓展了茶饮的定义和内涵。我们将它们与新茶饮归在一起,统称“新式茶饮”。

新茶饮在2021年出现了一个值得玩味的变化——奈雪的茶上市、喜茶开始做投资了。两大头部玩家又在2022年开年先后传来了降价的消息。或许当新茶饮成为城市青年的生活方式之后,一二线城市的消费体量也失去了想象空间,积极拥抱下沉市场,成了新茶饮们必须要走好的一步棋。

而奈雪的茶去年夏天把油柑这个曾经小众的原料带到了大众消费者的眼前,间接打响了水果、茶底的“内卷”之战。蜜雪冰城则是靠一首“你爱我,我爱你,蜜雪冰城甜蜜蜜”让大家意识到,“雪王”在品牌方面的能力也不容小觑。茶颜悦色在2021年则经历了不少风波,也揭开了新茶饮行业“隐秘的角落”——当人力成本上升,而服务质量又是必选项,新茶饮们该如何答这道题?

在第一梯队的玩家们忙着稳固现有的成绩、探索新的增长时,未来茶浪WILLCHA、T9等从茶叶切入的品牌,还在一二线城市找寻属于他们的位置。或许在2022年,新茶饮将进入下一个阶段,品牌们会给上一阶段的发展,画上一个形状不同的句号。

2021年方便速食赛道共有26起投融资,相比2020年的13起,增长了一倍。其中,A轮及以上的融资事件达到15起。预制菜、速冻食品分别有5起,正成为迅速增长的新市场。福迪宝、叮叮袋等微波速食品牌也受到资本青睐,获得融资。

这一年里,自嗨锅于5月获得过亿元C++轮融资;同年6月,饭乎连续完成数千万元的天使轮、A轮融资,又于12月宣布完成近亿元的A+融资;莫小仙完成过亿元B轮融资;白家食品筹备上市......

2014年起至今,阿里系方便速食品类的销售额每年同比增长保持在20%,这一市场处于高速增长阶段,竞争格局相对分散,仍大有可为。

我们看到,一年以来,速食行业也在随着市场需求迅速迭代:如速食进一步正餐化,在原料和配料品质、分量上持续升级,比肩餐厅。还有餐饮地域品牌的速食化,如江西米粉、山东煎饼、陕西肉夹馍、河南胡辣汤等等,成为包装食品在全国范围内销售。随着年关临近,预制菜风口持续升温,或迎来一轮爆发。

当方便速食竞争进入下半场,多品牌战略成为头部品牌建立第二增长曲线的新思路。

以自嗨锅为例,其成立于2018年,最初以自热火锅切入市场,上线三个季度销售额即突破亿元。2021年,自嗨锅升级为“自嗨锅出品”,在原有的自嗨锅品牌之外,还推出四大新品牌,分别是新式快煮面品牌“画面”、聚集臭味美食的品牌“臭臭螺”、复合调味料品牌“小七厨房”和冻品品牌“牛顿定律”,实现三顿正餐以及下午茶、夜宵一日五餐的全场景覆盖,打造品牌矩阵。

咖啡赛道2021年最明显的变化是线上线下的融合,三顿半、永璞纷纷开起了线下店。新品牌们各自的路线也开始愈发清晰——三顿半在成为生活方式品牌的路上越走越远,隅田川拥抱大众市场,做平价咖啡的升级,永璞、时萃们则在坚持自己“小而美”的调性的基础上,努力扩大着自己能触及的人群。

这一年我们也见证了瑞幸的复活,manner们对星巴克的冲击。如果说瑞幸让我们看到了爆品能创造的影响力,而manner和瑞幸,又共同证明了平价仍是大部分消费者的刚需。

产品升级,价格不升级,将是咖啡行业一段时间内主要攻略的课题。

据估测,目前国内植物基线上市场中,植物基饮品占比超6成,植物肉约3成,植物基冰品、乳品份额较小。过去一年里,植物肉赛道有所降温,植物基饮品蓬勃生长。据华创证券测算,植物基饮品零售端市场规模近600亿,出厂端约400亿。2022年,这几大趋势或将成为植物奶行业的主要动向。

一是原料创新。继续2021年流行的燕麦奶,椰奶、巴旦木奶等也纷纷进入市场。坚果+谷物等复配,也成为植物奶创新的新趋势。

二是健康营养、清洁标签。市面上推出的植物奶大多主打乳糖不耐受、膳食纤维、0添加等,这也是植物基饮品的优势。

三是场景深入。如oatoat麦子和麦、六养等品牌相继推出了200-300ml的直饮小包装,方便携带。伊利植选则瞄准佐餐场景,2021年10月在华南8个城市上线新品,打出“一日三餐皆相伴,朝早到晚饮豆奶”的宣传语。

包括如今关注度最高的瑞典燕麦奶品牌OATLY,也在探索植物奶在中国市场的路径。去年10月,OATLY宣布其位于新加坡的工厂正式对外亮相,将覆盖亚洲市场需求。预计到2023年,OATLY公司整体产能将达到约15亿升,为2020年产能的4倍以上。

通过切入精品咖啡成功打开市场后,OATLY相继开发出燕麦基奶油、燕麦基冰淇淋等新产品,拓展更多的燕麦基配方产品如燕麦地球冰淇淋、心动BREADTALK燕麦餐包、燕麦鸡尾酒。并通过茶饮、烘焙、就餐、出行等场景,多渠道触达消费者,同时发力零售渠道的直饮产品。

2021年国内乳制品行业共发生11起投融资事件,2020年为7起。其中,包括新品牌认养一头牛接连完成3轮融资,现制酸奶品牌Blueglass Yogurt完成超2亿B轮融资,奶酪博士获得红衫资本等机构的天使轮融资。

过去一年里,频频并购、上下游整合、上市成为国内乳业的焦点,包括:新希望乳业收购酸奶茶饮品牌“一只酸奶牛”,伊利入主澳优,春华资本收购美赞臣中国,蒙牛斥30亿完成收购妙可蓝多,大型奶业上游企业优然牧业登陆港交所,认养一头牛接受A股上市辅导等。

值得乐观的是,2021年,国内乳业在大环境挑战下依然实现了“双增”:前三季度乳制品产量2254.5万吨,同比增长10.3%;企业主营业务收入3499.8亿元,同比增长10.5%。据预测,2025年国内乳制品市场将达到5000亿以上。在普通白奶难以打出差异化的现状下,巨头和新品牌纷纷踩着新潮流上新品,探索增长点。

一方面是“添加”,追求高营养、高蛋白、功能性成分和原料,以及丰富的菌种等。从价格带来看,高端牛奶和高端酸奶持续呈上升趋势。

另一方面是做“减法“,0添加蔗糖等清洁标签成为风潮。比如简爱酸奶,从“最纯粹的东西给最爱的人”品牌理念出发,打造低温无添加的酸奶产品,以「生牛乳、乳酸菌、糖、其他没了」的配方成功出圈。

简爱上线0添加米布丁新品;图片来源:简爱Simplove微信公众号

乳制品中,奶酪已异军突起,在头部乳企及妙可蓝多、奶酪博士等新品牌的推动下,成为增长最快的品类。

2021年饮料(不含植物基饮品)赛道发生了18起投融资,2020年为9起。果汁、功能性饮品受到资本关注。

部分获得融资的饮料新品牌(可可满分、好望水、乐体控、爱视小爱浆);素材来源:官方

这一年里,我们看到,在巨头夹击下,元气森林继续扩张自己的版图,总投资55亿元布局”五大超级城市群+自建工厂“,并在年内接连融资两轮,其中11月获得2亿美元融资,由淡马锡领投;5月,东鹏饮料在上证所上市,成为功能饮料A股第一股;西安老牌汽水”冰峰“冲刺IPO等。

饮料分类极为多元,我们观察到,如今不同品类的边界正在变得模糊,为产品打开了新思路。比如果汁+气泡、果汁+茶、乳品+气泡等等组合。另外,无糖热潮将是未来的大方向,继无糖气泡水后,东方树叶、燃茶、让茶等无糖茶饮料受到消费者欢迎。

元气森林旗下燃茶新品;图片来源:元气森林

2021年1月,国家正式批准玻尿酸作为食品原料使用,玻尿酸巨头华熙生物迅速推出新品,汉口二厂、娃哈哈等等品牌相继推出玻尿酸饮料;胶原蛋白、氨基酸等原料也逐渐进入饮料界。

调味品2021年投融资达到14起,去年为6起。获得融资的品牌包括口味全、加点滋味、禧宝制研、川娃子等,多个品牌在一年内获得多轮融资。

口味全、加点滋味、禧宝制研、川娃子;素材来源:官方

2021年里,我们看到,雀巢中国对烹饪食品业务做出重大调整,将旗下两大调味料品牌太太乐和豪吉完成内部业务整合;中炬高新拟定增募资78亿扩产能,规模创下行业新高;海天提价,引发新一轮行业涨价周期;幺麻子拟A股上市,或成为“藤椒油第一股”等。

其中,复合调味品是目前增速最高的子行业之一,据国联证券预测,未来5年复合调味品将保持近13%的高复合增速,10年后行业空间有望达到4000亿元。

以新锐品牌口味全为例,可以看到复合调味品的一些升级趋势。在口味复合上,去年10月,口味全推出四款新品,包括膳食纤维酱油、葡萄米醋、海盐玉油柑油醋汁以及川香藤椒油醋汁。

口味全新上线的4款新品;图片来源:微博@口味全

另一大创新方向是给配料做减法。比如口味全酱油产品,主打0人工添加剂,只使用水、脱脂大豆、小麦、食用盐,且氨基酸态氮含量达0.9g/100ml,远超特级酱油标准,含盐量低至8%,相较之下,传统酱油含盐量多在15%以上。

相比于2020年,代餐在2021年的热度明显下降了。这种人类饮食的“优化”方案,可以说间接助推了“0糖 0脂 0卡”市场的火热,但是自己却没有继续收获同样的热度。

人类对糖、盐、脂的味道依赖由来已久。代餐产品的获客成本很高,达成复购的难度也很高。能够坚持极致健康的生活方式的人仍是少数,现在摆在代餐品牌们面前的有两条路。

一是想办法把产品做得更好吃,牺牲部分健康属性,去占领大众消费者迷恋的“吃了还想吃”的成瘾味道,二是进一步强调产品的健康、甚至功能性属性,去和功能性食品们抢抢生意。

当然,还有第三条路,就是坚持做小众人群的生意,全方位地服务好他们的需求,然后静静等待着市场爆发时机的到来。

烘焙食品在2021年上演了残酷的冰火两重天,一面是宜芝多、克莉丝汀等老牌店铺的关店潮,一面是墨茉点心局、虎头局的门前大排长龙。过去一年内融资事件达到11起,以亿元级的大额融资为主。

烘焙食品的机遇和风险被同时摆在了大家的面前。其实,烘焙食品的消费场景很多,可以当正餐的替代,也可以当零食。早上、中午、晚上、夜宵,任何时段吃都挺适合,已经是一个接近刚需的存在。而且,0糖风的席卷,甚至助推了烘焙行业——坚持了那么久的0糖,谁不想偶尔吃块小甜点犒劳一下自己呢?

被淘汰的老品牌们反映出一个重要的信号:有没有影响力足够大的代表性产品,甚至能决定品牌能不能活下来。同为传统烘焙连锁品牌,有代表产品的红宝石、凯司令,就没有受到太大的冲击。

而这也值得目前还和消费者处在“蜜月期”的国潮点心铺们惊醒,当此时的热度褪去,消费者是否还拥有再度造访门店的理由?

年轻人的“花式养生”养肥了保健品、功能性食品市场,有观点认为功能性食品是保健品的一个过渡形态,但是数据告诉我们,这届消费者似乎既愿意尝试“吃糖”,也没有停下“买药”。

当现代人每天都被沉重的压力压得喘不过气,被飞速的生活节奏拉扯得快要变形,他们或多或少都会想要用某种方式,来恢复自己的活力。

功能性食品就成了一个尝试门槛低、没有心理负担的选择,小小的一颗软糖,是安慰剂也好,是真有效果也好,至少吃下去的那一刻,让人感觉自己至少还有余力关爱一下自己的身体,也就有勇气迎接第二天的太阳。

而保健品则是关爱自己身体的更精致的方式,保健品的消费者往往自己会去主动接触营养学知识,从而选出对自己而言风险最小,解决需求最合适的产品。

所以,虽然做得都是养生的生意,但是保健品和功能性食品的发展方向或许会略有差异,我们猜测,保健品会更加强调自己的专业属性,而功能性食品则会更偏向于强调对现代人生活压力、生活方式的理解和共鸣。

在梳理这12个代表性品类发生的278起融资的过程中,我们发现,投资人投资的仍旧是那些最基本的商业逻辑:好的产品、好的盈利模式、好的创意和好的研发、供应能力。

所以,不必将2021年的资本市场“妖魔化”。今天,很多行业都正发生从“竞争”走向“竞合”的过渡,食品行业也不例外,尤其对于细分品类而言,投资人也好,品牌也好,大家都在想办法推动行业的发展,虽然不同的位置决定了不同的利益诉求,但随着对行业怀有初心、有敬畏的投资机构、品牌越来越多,相信整个食品行业,也会迎来更高速、也更健康的发展。

本文来自微信公众号 “FBIF食品饮料创新”(ID:FoodInnovation),作者:FBIF,36氪经授权发布。

该文章来源互联网,如有侵权请联系删除

相关文章

相关图集

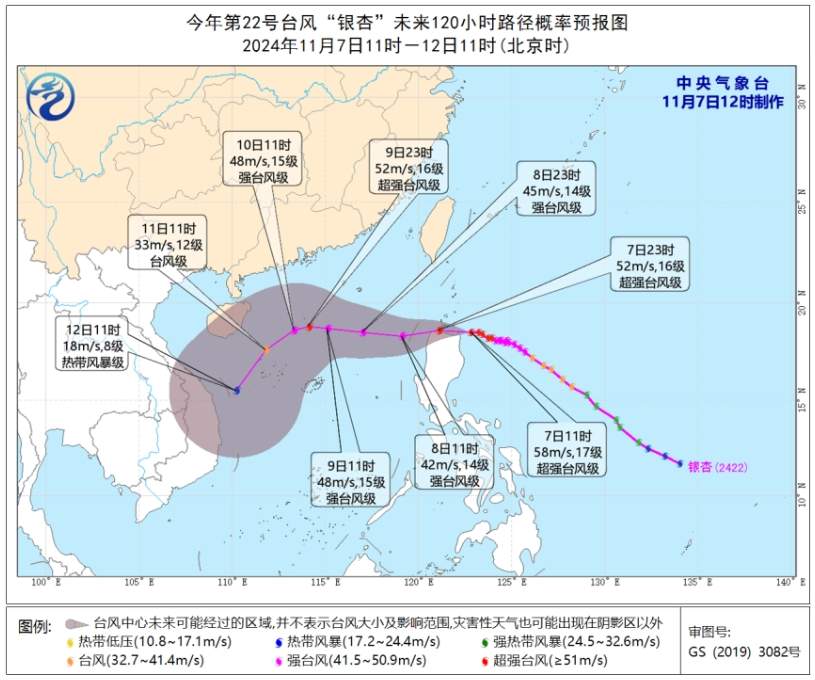

- 海口将有强风雨天气!“银杏”或于10日趋近海南岛一带海面

- 跨雄商高铁1000千伏特高压输电线路成功实施“增高术” 完成迁改

- 城市“里子工程”向“新”而行、向“智”发力 更精准服务民生

- 鼓足“米袋子”、拎稳“菜篮子” “小民生”托起群众“大幸福”

- 冬季进入呼吸系统疾病高发期 多种病原如何分辨?

- 全国大部降水稀少气温逐渐回升 西南地区等地仍有雨雪天气

- 中央气象台:新疆及云南有明显降水 华北等地大气扩散条件转差

- “冷资源”加速转化为“热动力” 我国冰雪经济将分阶段发展

热门推荐

- 美女明星

- 热点新闻

- 探索图库

- 网络焦点

热门图片

更多阅读

- 流浪狗妈妈不顾民警阻拦,洪水中游百米救子,结局太催泪

- 猫咪如厕学问多,铲屎官知道怎么选择合适的猫砂盆和猫砂吗?

- 图:这妹子好吃吗?

- 这就是母爱!狗妈冲进洪水救宝宝,警察暖心接力拯救一家子!

- 去表妹家玩看到一只猫,刚想吸一把被它的长相劝退:打扰了

- 养狗后的九个奇怪癖好,你中了几个?

- 这届年轻人自从化身“铲屎官”,就开始舍得花钱

- 刚买的小狗流鼻涕怎么办

- 一旦接受了这个设定,你就会发现这只猫就是永琪本琪

- 猫狗粮为什么不可以混用

- 胖猫重达26斤,因不理主人被抛弃,女子给它减肥,一年才减1斤?

- 美国一只狗,死于新冠病毒!老美这下子着急了:这可怎么防范?

- 公司收留流浪狗还为它制作员工吊牌,请狗狗代言广告,太有爱啦

- 一对患难与共的狗兄弟,为守护对方相继离世,完美诠释“兄弟情”

- 热点新闻

- 大话社区

- 图片报道

- 1海口将有强风雨天气!“银杏”或于10日趋近海南岛一带海面

- 2跨雄商高铁1000千伏特高压输电线路成功实施“增高术” 完成迁改

- 3城市“里子工程”向“新”而行、向“智”发力 更精准服务民生

- 4鼓足“米袋子”、拎稳“菜篮子” “小民生”托起群众“大幸福”

- 5冬季进入呼吸系统疾病高发期 多种病原如何分辨?

- 6全国大部降水稀少气温逐渐回升 西南地区等地仍有雨雪天气

- 7中央气象台:新疆及云南有明显降水 华北等地大气扩散条件转差

- 8“冷资源”加速转化为“热动力” 我国冰雪经济将分阶段发展

- 9@高校毕业生 这些专场招聘活动别错过↓

- 10中国疾控中心提醒:多地诺如病毒感染增多 传播途径多样

- 11呼吸道疾病进入高发期 多种病原混杂 切忌盲目用药

- 12“雪国列车”启程 北极漠河率先迎客

- 1310月全国企业销售收入持续增长 高技术服务加快成长

- 14立冬前后也是收获的季节 柚子丰收 鱼肥蟹美

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?